Die zum Teil dramatischen Veränderungen auf den Märkten haben gezeigt, wie wichtig Flexibilität (d.h. die Anpassbarkeit an geänderte Bedingungen) für ein Unternehmen ist. Damit rückt die Frage nach zukünftigen Handlungsspielräumen von Investitionsprojekten in das Blickfeld, zumal viele Unternehmen zurückgestellte Vorhaben wieder aufnehmen wollen.

Es ist evident, dass Flexibilität wertvoll ist - bei einer Investitionsentscheidung lautet die Frage ganz konkret: „Wie viel ist sie wert?“

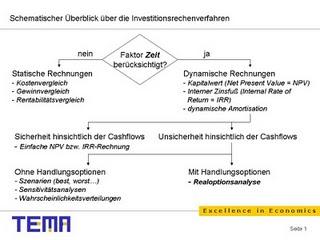

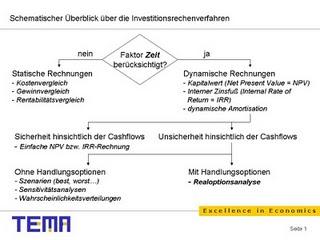

Um das Thema Handlungsoptionen im Kontext der Verfahren zur Investitionsbeurteilung einzuordnen, ein kurzer schematischer Überblick:

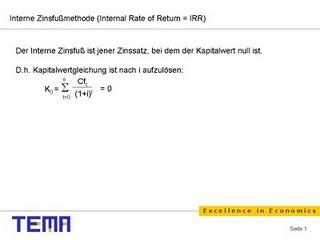

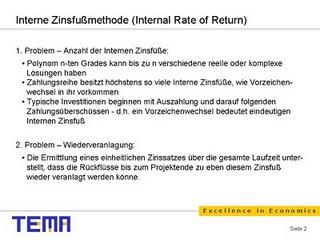

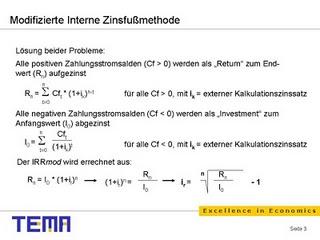

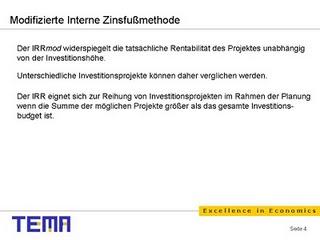

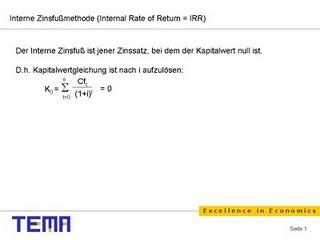

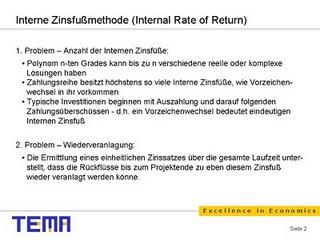

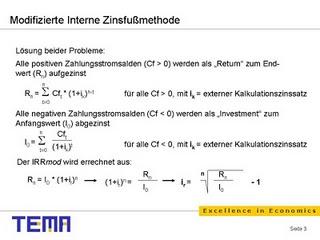

Ein Exkurs zum Thema IIR: Siehe die Folien 1-4 im Anhang

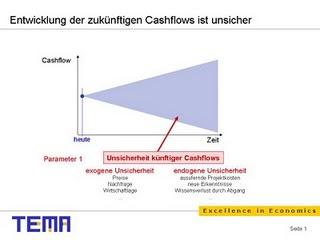

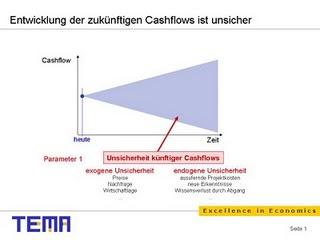

Nachdem nahezu alle Investitionsvorhaben mit Unsicherheit behaftet sind – seien diese exogener Natur (Ansatzmengen, Produktpreise, Faktorkosten, Technologien…) oder endogener (ausufernde Projektkosten, Know-how-Verlust ….) – ist der Aspekt jedenfalls in den Rechnungen zu berücksichtigen.

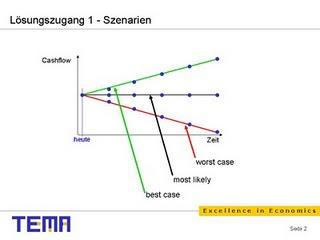

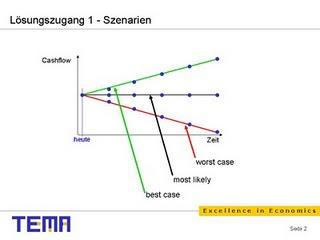

Wie im obigen Schaubild angeführt sind die gängigsten Methoden dafür:

Mit diesen Methoden können wichtige Fragen beantwortet werden:

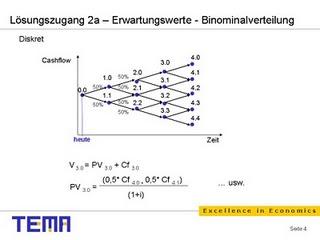

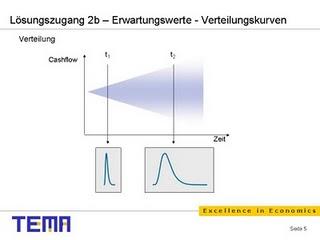

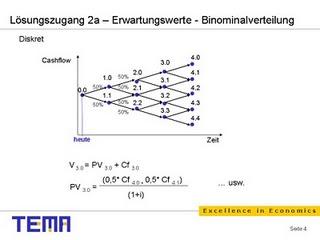

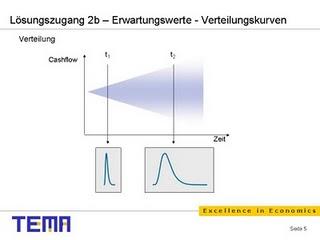

Wie den Grafiken im Anhang zu entnehmen ist, gehen bei der Rechnung mit Wahrscheinlichkeitsverteilung immer ALLE möglichen zukünftigen Cashflows in die Ermittlung ein.

Praktisch bedeutet das: Jeder mögliche zukünftige Zustand kann auch eintreten – sobald die Investition durchgeführt wurde, kann nur noch darauf gewartet werden, welche das ist.

Diese Prämisse ist nicht nur sehr unrealistisch sondern vor allem

für das Management sehr unbefriedigend. Jeder Unternehmer, jeder Manager wird während der gesamten Projektlaufzeit versuchen, in jeder konkreten Situation eine optimale Lösung zu finden:

Weiß man, dass man in bestimmten Situationen die Möglichkeit des Handelns, des Eingreifens in den Cashflow-Verlauf hat, so muss diese OPTION in die Berechnung des Wertes der Investition mit eingehen.

Konventionelle Analyseverfahren sind dazu nicht in der Lage. Die Berechnung der möglichen Zukunftszustände mittels Szenarien zeigt nur die Rentabilität des Projektes bei Eintritt dieser Zustände – d.h. es wird in der Berechnung eine mögliche Zukunft als gegeben angenommen und bewertet.

Das Dilemma an einem Beispiel:

Sie haben vor, in eine Anlage mit einer Laufzeit von 7 Jahren zur Produktion eines neuen Produktes zu investieren. Sie haben eine Vorstellung von den verkaufbaren Mengen und den Preisen. Mengen und Preise sind unsicher und es besteht auch das Risiko, dass sie Verluste erwirtschaften. Sie bewerten das Projekt mittels Wahrscheinlichkeitsverteilung und kennen daher auch die Wahrscheinlichkeit eines Verlustes.

Sie haben aber die zusätzliche Option die Anlage zwischen dem 3’ten und dem 6’ten Jahr zu verkaufen, was Sie natürlich machen werden, wenn sich das Projekt so schlecht entwickelt, dass der Verkauf günstiger ist.

Was aber hat das für eine Konsequenz für den Wert des Investitionsprojektes?

Ein Szenario hilft nicht weiter – denn wenn Sie wissen, dass Sie bei dem Punkt landen werden, wo der Verkauf der bessere Weg ist, werden Sie erst gar nicht investieren.

Die einzig mögliche Betrachtung ist, das gesamte Projekt mit allen möglichen zukünftigen Entwicklungen UND mit dem Zusatz, dass Sie zu jedem Zeitpunkt bei jedem möglichen Zustand jene Entscheidung treffen werden (etwa Verkauf statt zukünftiger Verluste) die ZU DIESEM ZEITPUNKT wirtschaftlich besser ist, zu rechnen. D.h. Sie nehmen keine Entscheidungen vorweg, Sie unterstellen nur, dass Sie in jedem Fall wirtschaftlich richtig entscheiden werden.

Diese Beurteilung ist nur durch die Realoptionsanalyse möglich.

Dazu im nächsten Post.

Anhang 1-4

Anhang 5-11

Es ist evident, dass Flexibilität wertvoll ist - bei einer Investitionsentscheidung lautet die Frage ganz konkret: „Wie viel ist sie wert?“

Um das Thema Handlungsoptionen im Kontext der Verfahren zur Investitionsbeurteilung einzuordnen, ein kurzer schematischer Überblick:

Ein Exkurs zum Thema IIR: Siehe die Folien 1-4 im Anhang

Nachdem nahezu alle Investitionsvorhaben mit Unsicherheit behaftet sind – seien diese exogener Natur (Ansatzmengen, Produktpreise, Faktorkosten, Technologien…) oder endogener (ausufernde Projektkosten, Know-how-Verlust ….) – ist der Aspekt jedenfalls in den Rechnungen zu berücksichtigen.

Wie im obigen Schaubild angeführt sind die gängigsten Methoden dafür:

- Szenarien (best, worst…)

- Sensitivitätsanalysen

- Wahrscheinlichkeitsverteilungen der Cashflows (Binominalmodell, Monte Carlo-Methode usw.)

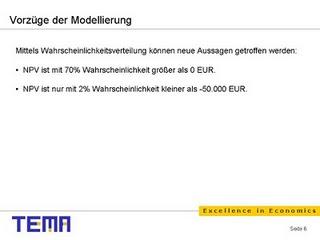

Mit diesen Methoden können wichtige Fragen beantwortet werden:

- Die Sensitivitätsanalyse zeigt den Einfluss einzelner Faktoren wie Marktanteil, Preise etc. auf die Rentabilität und damit die Konsequenzen einer möglichen Fehleinschätzung.

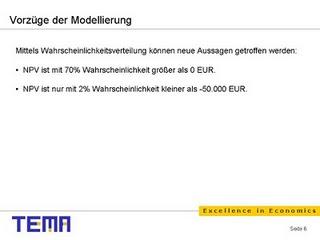

- Die Wahrscheinlichkeitsverteilung ermöglicht Aussagen darüber, mit wie viel Prozent Wahrscheinlichkeit ein Projekt einen gewünschten NPV erwirtschaftet bzw. wie groß das Risiko eines Verlustes ist.

Wie den Grafiken im Anhang zu entnehmen ist, gehen bei der Rechnung mit Wahrscheinlichkeitsverteilung immer ALLE möglichen zukünftigen Cashflows in die Ermittlung ein.

Praktisch bedeutet das: Jeder mögliche zukünftige Zustand kann auch eintreten – sobald die Investition durchgeführt wurde, kann nur noch darauf gewartet werden, welche das ist.

Diese Prämisse ist nicht nur sehr unrealistisch sondern vor allem

für das Management sehr unbefriedigend. Jeder Unternehmer, jeder Manager wird während der gesamten Projektlaufzeit versuchen, in jeder konkreten Situation eine optimale Lösung zu finden:

- Zusätzliche Chancen durch Erweiterung, Umstieg auf bessere Technologien oder andere Optionen nützen.

- Risiken durch Downsizing, Abbruch, Ausstieg (Verkauf) usw. reduzieren.

Weiß man, dass man in bestimmten Situationen die Möglichkeit des Handelns, des Eingreifens in den Cashflow-Verlauf hat, so muss diese OPTION in die Berechnung des Wertes der Investition mit eingehen.

Konventionelle Analyseverfahren sind dazu nicht in der Lage. Die Berechnung der möglichen Zukunftszustände mittels Szenarien zeigt nur die Rentabilität des Projektes bei Eintritt dieser Zustände – d.h. es wird in der Berechnung eine mögliche Zukunft als gegeben angenommen und bewertet.

Das Dilemma an einem Beispiel:

Sie haben vor, in eine Anlage mit einer Laufzeit von 7 Jahren zur Produktion eines neuen Produktes zu investieren. Sie haben eine Vorstellung von den verkaufbaren Mengen und den Preisen. Mengen und Preise sind unsicher und es besteht auch das Risiko, dass sie Verluste erwirtschaften. Sie bewerten das Projekt mittels Wahrscheinlichkeitsverteilung und kennen daher auch die Wahrscheinlichkeit eines Verlustes.

Sie haben aber die zusätzliche Option die Anlage zwischen dem 3’ten und dem 6’ten Jahr zu verkaufen, was Sie natürlich machen werden, wenn sich das Projekt so schlecht entwickelt, dass der Verkauf günstiger ist.

Was aber hat das für eine Konsequenz für den Wert des Investitionsprojektes?

Ein Szenario hilft nicht weiter – denn wenn Sie wissen, dass Sie bei dem Punkt landen werden, wo der Verkauf der bessere Weg ist, werden Sie erst gar nicht investieren.

Die einzig mögliche Betrachtung ist, das gesamte Projekt mit allen möglichen zukünftigen Entwicklungen UND mit dem Zusatz, dass Sie zu jedem Zeitpunkt bei jedem möglichen Zustand jene Entscheidung treffen werden (etwa Verkauf statt zukünftiger Verluste) die ZU DIESEM ZEITPUNKT wirtschaftlich besser ist, zu rechnen. D.h. Sie nehmen keine Entscheidungen vorweg, Sie unterstellen nur, dass Sie in jedem Fall wirtschaftlich richtig entscheiden werden.

Diese Beurteilung ist nur durch die Realoptionsanalyse möglich.

Dazu im nächsten Post.

Anhang 1-4

Anhang 5-11