Pandora ist in der griechischen Mythologie die erste Frau der Welt. Vom Göttervater Zeus instruiert, knetet Hephaistos die hübsche Pandora aus Lehm, um sich an Prometheus, dem Feuer-Dieben, zu rächen. Dazu schenkt Zeus Epimetheus (dem Bruder Prometheus') Pandora mitsamt ihrer Büchse, die nicht geöffnet werden darf.

Leider nimmt die menschliche Neugier überhand und Pandora oder Epimetheus öffnen die Büchse und alles Schlechte nimmt seinen Platz in der Welt ein.

Leider nimmt die menschliche Neugier überhand und Pandora oder Epimetheus öffnen die Büchse und alles Schlechte nimmt seinen Platz in der Welt ein.

Von der Mythologie zur RealitätIn der Realität sind keine Götter, die das Geschehen auf der Welt bestimmen, sondern die teilweise äusserst maroden Staatsfinanzen etwaiger EU-Mitgliedsländer (die USA lasse ich mal aussen vor) gekoppelt mit tiefem volkswirtschaftlichen Wachstum. Nun möchten einige Spitzenpolitiker der EU-Länder einen Griff in die Pandora-Büchse tun. Doch obwohl sich alle Beteiligten über die (negativen) Auswirkungen im Klaren sind, herrscht die Hoffnung, dass dieses Mal alles anders ist, vor.

Der Griff in die Pandora-Büchse - LeerverkaufsverbotBeim ersten Griff zeigt sich einmal mehr, dass Politiker a) keine Historiker und b) kurzfristig optimieren anstatt langfristig agieren. So wollen Frankreich, Belgien, Italien und Spanien demnächst ein zeitlich begrenztes Leerverkaufsverbot auf Finanzaktien erlassen, um damit dem Wertezerfall dieser Aktien entgegen zu treten. Hinter dem Kursrutsch wurden für einmal nicht die bösen Spekulanten geortet, sondern die erodierenden Investitionen, die die zu schützenden Banken in Anleihen eben dieser (doch so soliden) Staaten wie Frankreich, Italien, Spanien und Belgien getätigt haben, tragen die Hauptschuld.

Dennoch gehen die Politiker davon aus, dass die Rezeptur, die im Nachgang zur Lehman Bank-Pleite nicht geholfen hat, jetzt Wunder wirken wird.

Alessandro Beber von der Duisenberg school of finance, University of Amsterdam und sein Kollege Marco Pagano von der Università di Napoli Federico II haben im Januar 2010 unter dem Titel: Short-Selling Bans around the World: Evidence from the 2007-09 Crisis die Auswirkungen des europäischen und amerikanischen Leerverkaufsverbots akademisch untersuchten.

Ihr Fazit ist, dass

Der Griff in die Pandora-Büchse - EurobondsDer zweite Griff hat zumindest keinen Vorläufer und kann nicht per se mit der misslungenen Historie analysiert werden. Eurobonds - eine Bezeichnung, die noch viele Missverständnisse hervorbringen wird, da bis anhin verrechnungsfreie Anleihen, die in einer anderen Währung (z.B. Euro) als im Domizilland vorherrschend (z.B. GBP in London) ist, bezeichnet wurden - sind gemeinsame Staatsanleihen mehrerer EU-Mitgliedstaaten (bessere Bezeichnung wäre EU-Anleihen), die die Euro-Krise beenden sollen.

Wenig verwunderlich, dass Vertreter aus stark verschuldeten Staaten (Italien, Spanien, Portugal etc.) die Idee der Lancierung der EU-Anleihen stark forcieren, während Deutschland und Frankreich als klassische Verlierer der Idee (vorläufig) eine Absage erteilen.

Kritikpunkte Die Ausgabe von EU-Anleihen führt zwangsläufig zu einem markant tieferen Anreiz für Schuldenstaaten die eigenen Haushalte in Ordnung zu bringen und unpopuläre Sparmassnahmen durchzusetzen, da durch die Uniformität der EU-Anleihen die Zinsaufschläge für solche Staaten gegenüber dem aktuellen Niveau sinken.

Bis anhin galt: Wer nicht solide wirtschaftet, trägt dafür die Konsequenzen und zahlt höhere Zinsen. Wer gut wirtschaftet, zahlt dagegen weniger Zinsen für seine Staatsanleihen.

Dieses Prinzip wird durch die EU-Anleihen ausgehebelt und die EU verkommt zu einer (weiteren) Transfer- und (neu) Haftungs-Union.

Auswirkungen falscher Anreize (wie unverdiente sinkende Zinsaufschläge) führten bei der Lancierung der Gemeinschaftswährung Euro dazu, dass Staaten wie Spanien, Portugal und Griechenland zu günstig Geld aufnehmen konnten und die Staatsverschuldung massiv ausweiteten. Das ist ein wichtiger Teil der Grundlage für die aktuelle Euro- und Kreditkrise.

AuswirkungenDie (politische) Unsicherheit über die Handlungsfähigkeit und Zweckmässigkeit bezüglich des weiteren Vorgehens zur Bewältigung der Euro-Krise lässt die Volatilität in den Aktien- und Obligationen- wie Währungs-Märkten kurzfristig nicht sinken. Anleger auf der Suche nach einem sicheren Anlage-Hafen werden wohl weiterhin Edelmetalle nachfragen. Wenige werden Hedge Fonds, insbesondere trading-orientierte Strategien wie Global Macro und CTA, als Beimischung ins Portfolio nehmen, um vom volatilen Umfeld zu profitieren.

Wie sieht es mit Anlagen ins flüssige Gold, notabene Single Malt Whisky, aus?

Single Malt Whisky ist ein rares Gut, insbesondere Einzelfass-Abfüllungen und/ oder Whiskies aus geschlossenen, abgerissenen Destillerien. Hinzu kommt, dass die Produktionskapazitäten bereits am oberen Ende angelangt sind und Erweiterungen eine lange Zeit in Anspruch nehmen.

Single Malt Whisky ist ein rares Gut, insbesondere Einzelfass-Abfüllungen und/ oder Whiskies aus geschlossenen, abgerissenen Destillerien. Hinzu kommt, dass die Produktionskapazitäten bereits am oberen Ende angelangt sind und Erweiterungen eine lange Zeit in Anspruch nehmen.

Fazit: Von der Angebotsseite her ist das Anlage-Produkt limitiert/ respektive begrenzt erhältlich.

Die Nachfrage nach exklusiven Single Malts stammt zunehmend aus den Emerging Markets wie Russland, China, Indien, Thailand, Südkorea, Südafrika, die über gesunde Haushaltsfinanzen, eine wachsende, konsum-orientierte Mittelschicht und steigende Privateinkommen verfügen. Damit ist die Nachfrage nach Single Malts wenig abhängig vom Verhalten des lokalen, regionalen oder internationalen Aktien- und/ oder Obligationenmarktes.

Ansonsten wäre der Dalmore Trinitas oder der 70jährige Glenlivet von Gordon & MacPhail kaum abgefüllt worden.

Fazit: Die Nachfrage nach limitierten Single Malts ist weiterhin steigend.

Investoren, die sich für Single Malts als Kapitalanlage interessieren, sollten die Anlagerisiken wie Illiquidität, Gegenparteirisiko etc. nicht ausser Acht lassen.

Eine Kurzübersicht über interessante Single Malts als Anlage findet der geneigte Leser und/ oder Investor auf meinem Blog (rechte Spalte unter 'ANLAGEN IN SINGLE MALTS'). Die Punkte beziehen sich auf mein Rating bezüglich Anlage-Attraktivität (ohne Einbezug eines Kaufpreises), wobei 50 das Punktemaximum ist.

Für weitere Fragen in Bezug auf Anlagen in Single Malt Whiskies stehe ich gerne zur Verfügung.

Leider nimmt die menschliche Neugier überhand und Pandora oder Epimetheus öffnen die Büchse und alles Schlechte nimmt seinen Platz in der Welt ein.

Leider nimmt die menschliche Neugier überhand und Pandora oder Epimetheus öffnen die Büchse und alles Schlechte nimmt seinen Platz in der Welt ein.Von der Mythologie zur RealitätIn der Realität sind keine Götter, die das Geschehen auf der Welt bestimmen, sondern die teilweise äusserst maroden Staatsfinanzen etwaiger EU-Mitgliedsländer (die USA lasse ich mal aussen vor) gekoppelt mit tiefem volkswirtschaftlichen Wachstum. Nun möchten einige Spitzenpolitiker der EU-Länder einen Griff in die Pandora-Büchse tun. Doch obwohl sich alle Beteiligten über die (negativen) Auswirkungen im Klaren sind, herrscht die Hoffnung, dass dieses Mal alles anders ist, vor.

Der Griff in die Pandora-Büchse - LeerverkaufsverbotBeim ersten Griff zeigt sich einmal mehr, dass Politiker a) keine Historiker und b) kurzfristig optimieren anstatt langfristig agieren. So wollen Frankreich, Belgien, Italien und Spanien demnächst ein zeitlich begrenztes Leerverkaufsverbot auf Finanzaktien erlassen, um damit dem Wertezerfall dieser Aktien entgegen zu treten. Hinter dem Kursrutsch wurden für einmal nicht die bösen Spekulanten geortet, sondern die erodierenden Investitionen, die die zu schützenden Banken in Anleihen eben dieser (doch so soliden) Staaten wie Frankreich, Italien, Spanien und Belgien getätigt haben, tragen die Hauptschuld.

Dennoch gehen die Politiker davon aus, dass die Rezeptur, die im Nachgang zur Lehman Bank-Pleite nicht geholfen hat, jetzt Wunder wirken wird.

S&P 500 Aktienindex vor und nach der Einführung des Leerverkaufsverbots

Alessandro Beber von der Duisenberg school of finance, University of Amsterdam und sein Kollege Marco Pagano von der Università di Napoli Federico II haben im Januar 2010 unter dem Titel: Short-Selling Bans around the World: Evidence from the 2007-09 Crisis die Auswirkungen des europäischen und amerikanischen Leerverkaufsverbots akademisch untersuchten.

Ihr Fazit ist, dass

- die Leerverkaufsverbote sich negativ auf die Marktliquidität ausgewirkt haben, insbesondere für kleinkapitalisierte Aktien, für solche ohne kotierten Optionen und mit hoher Volatilität

- der Preisfindungsmechanismus verlangsamt wurde (eigene Anmerkung: was sich in steigender Volatilität und grösseren Kauf-Verkaufs-Spannen entlädt)

- das Verbot versagte, Finanzaktien vor einem weiteren Kurszerfall zu bewahren (siehe auch vorherige Kursgrafik des US-amerikanischen S&P 500 Indexes)

Der Griff in die Pandora-Büchse - EurobondsDer zweite Griff hat zumindest keinen Vorläufer und kann nicht per se mit der misslungenen Historie analysiert werden. Eurobonds - eine Bezeichnung, die noch viele Missverständnisse hervorbringen wird, da bis anhin verrechnungsfreie Anleihen, die in einer anderen Währung (z.B. Euro) als im Domizilland vorherrschend (z.B. GBP in London) ist, bezeichnet wurden - sind gemeinsame Staatsanleihen mehrerer EU-Mitgliedstaaten (bessere Bezeichnung wäre EU-Anleihen), die die Euro-Krise beenden sollen.

Wenig verwunderlich, dass Vertreter aus stark verschuldeten Staaten (Italien, Spanien, Portugal etc.) die Idee der Lancierung der EU-Anleihen stark forcieren, während Deutschland und Frankreich als klassische Verlierer der Idee (vorläufig) eine Absage erteilen.

Kritikpunkte Die Ausgabe von EU-Anleihen führt zwangsläufig zu einem markant tieferen Anreiz für Schuldenstaaten die eigenen Haushalte in Ordnung zu bringen und unpopuläre Sparmassnahmen durchzusetzen, da durch die Uniformität der EU-Anleihen die Zinsaufschläge für solche Staaten gegenüber dem aktuellen Niveau sinken.

Bis anhin galt: Wer nicht solide wirtschaftet, trägt dafür die Konsequenzen und zahlt höhere Zinsen. Wer gut wirtschaftet, zahlt dagegen weniger Zinsen für seine Staatsanleihen.

Dieses Prinzip wird durch die EU-Anleihen ausgehebelt und die EU verkommt zu einer (weiteren) Transfer- und (neu) Haftungs-Union.

Auswirkungen falscher Anreize (wie unverdiente sinkende Zinsaufschläge) führten bei der Lancierung der Gemeinschaftswährung Euro dazu, dass Staaten wie Spanien, Portugal und Griechenland zu günstig Geld aufnehmen konnten und die Staatsverschuldung massiv ausweiteten. Das ist ein wichtiger Teil der Grundlage für die aktuelle Euro- und Kreditkrise.

AuswirkungenDie (politische) Unsicherheit über die Handlungsfähigkeit und Zweckmässigkeit bezüglich des weiteren Vorgehens zur Bewältigung der Euro-Krise lässt die Volatilität in den Aktien- und Obligationen- wie Währungs-Märkten kurzfristig nicht sinken. Anleger auf der Suche nach einem sicheren Anlage-Hafen werden wohl weiterhin Edelmetalle nachfragen. Wenige werden Hedge Fonds, insbesondere trading-orientierte Strategien wie Global Macro und CTA, als Beimischung ins Portfolio nehmen, um vom volatilen Umfeld zu profitieren.

Wie sieht es mit Anlagen ins flüssige Gold, notabene Single Malt Whisky, aus?

Single Malt Whisky ist ein rares Gut, insbesondere Einzelfass-Abfüllungen und/ oder Whiskies aus geschlossenen, abgerissenen Destillerien. Hinzu kommt, dass die Produktionskapazitäten bereits am oberen Ende angelangt sind und Erweiterungen eine lange Zeit in Anspruch nehmen.

Single Malt Whisky ist ein rares Gut, insbesondere Einzelfass-Abfüllungen und/ oder Whiskies aus geschlossenen, abgerissenen Destillerien. Hinzu kommt, dass die Produktionskapazitäten bereits am oberen Ende angelangt sind und Erweiterungen eine lange Zeit in Anspruch nehmen.Fazit: Von der Angebotsseite her ist das Anlage-Produkt limitiert/ respektive begrenzt erhältlich.

Die Nachfrage nach exklusiven Single Malts stammt zunehmend aus den Emerging Markets wie Russland, China, Indien, Thailand, Südkorea, Südafrika, die über gesunde Haushaltsfinanzen, eine wachsende, konsum-orientierte Mittelschicht und steigende Privateinkommen verfügen. Damit ist die Nachfrage nach Single Malts wenig abhängig vom Verhalten des lokalen, regionalen oder internationalen Aktien- und/ oder Obligationenmarktes.

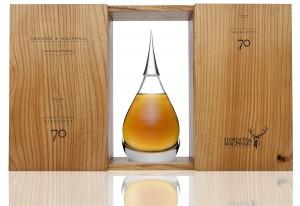

70jähriger Glenlivet von Gordon & MacPhail, Verkaufspreis GBP 13'000.--

Neben dem Interesse aus den Wachstumsländern besteht nach wie vor eine hohe Nachfrage nach exklusiven Single Malts - aus Prestigegründen, als Anlage oder zum Genuss - aus den USA und Europa.Ansonsten wäre der Dalmore Trinitas oder der 70jährige Glenlivet von Gordon & MacPhail kaum abgefüllt worden.

Fazit: Die Nachfrage nach limitierten Single Malts ist weiterhin steigend.

Investoren, die sich für Single Malts als Kapitalanlage interessieren, sollten die Anlagerisiken wie Illiquidität, Gegenparteirisiko etc. nicht ausser Acht lassen.

Eine Kurzübersicht über interessante Single Malts als Anlage findet der geneigte Leser und/ oder Investor auf meinem Blog (rechte Spalte unter 'ANLAGEN IN SINGLE MALTS'). Die Punkte beziehen sich auf mein Rating bezüglich Anlage-Attraktivität (ohne Einbezug eines Kaufpreises), wobei 50 das Punktemaximum ist.

Für weitere Fragen in Bezug auf Anlagen in Single Malt Whiskies stehe ich gerne zur Verfügung.