Wenn Sie selbständig sind ist Ihr Finanzbedarf oft ziemlich groß: Sie benötigen ein neues Firmenfahrzeug, wollen mehr Mitarbeiter einstellen oder neue Arbeitsgeräte anschaffen. Einen Kredit für Selbstständige zu bekommen ist nicht so ohne weiteres möglich. Viele Banken lehnen ihren Kreditwunsch jedoch ab, wenn Sie nicht nachweisen können, dass Sie ein stabiles und sicheres Einkommen haben. Je nach Ihrer persönlichen Situation gibt es für Sie verschiedene Möglichkeiten, einen Kredit für Selbstständige zu erhalten.

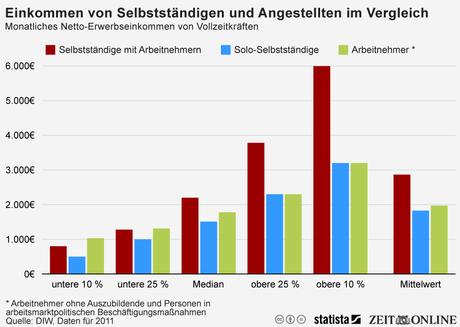

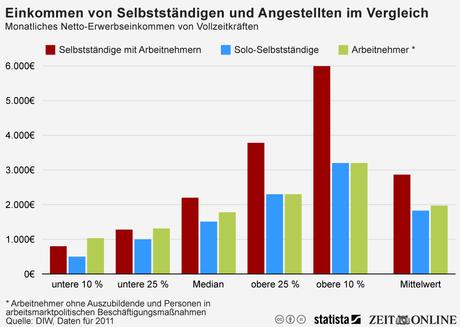

Zwar zeigen aktuelle Statistiken, dass das Einkommen von Selbständigen höher als das von Angestellten ist, doch für Banken zählt in erster Linie, dass Sie ein regelmäßiges und sicheres Einkommen haben. In der folgenden Studie von Statista kann man die Einkommensverteilung zwischen Selbstständigen und Angestellten aus dem Jahr 2011 sehen.

Statista Studie 2011

– Durchschnittlicher Selbstständiger mit Arbeitnehmer: knapp 3000 EUR Netto-Einkommen/Monat

– Durchschnittlicher Angestellter: knapp 2000 EUR Netto-Einkommen/Monat

– Durchschnittlicher Selbstständiger ohne Arbeitnehmer: knapp 1800 EUR Netto-Einkommen/Monat

So weisen Sie die Kreditwürdigkeit nach

Der erste Weg führt Sie wahrscheinlich zur Hausbank. Dort müssen Sie detailliert nachweisen, dass Sie den gewünschten Kredit für Selbstständige auch zurückzahlen können. Bei Arbeitnehmern geschieht das über die Lohnabrechnungen der letzten zwei oder drei Monate. Eine solche haben Sie als Selbständiger natürlich nicht.

Verbraucherschützer empfehlen übrigens, dass Sie monatlich eine Mindesteinnahme von 1000 Euro vorweisen können. Andernfalls kann die Kreditbelastung schnell zu hoch werden und nicht mehr aus den laufenden Einnahmen bedient werden. Wenn der Kunde den Kredit nicht zurückzahlt, kann es zu einer Gehaltsprändung, bzw. zu einer Kontopfändung kommen.

Die meisten Banken verlangen die letzte Einkommenssteuererklärung, eine Betriebswirtschaftliche Auswertung oder einen sonstigen Nachweis Ihres geschäftlichen Erfolgs. Damit sind aber noch nicht alle Hürden überwunden. Mit der Unterschrift eines Kreditantrags für Selbstständige geben Sie der Bank automatisch die Befugnis eine Nachfrage bei der Schufa durchzuführen. Die Schutzgemeinschaft für allgemeine Kreditsicherung ist eine Auskunftei, welche die Daten von Personen und Unternehmen sammelt.

Wenn Sie eine Rechnung nicht bezahlt haben, ist das mit sehr großer Wahrscheinlichkeit bei der Schufa verzeichnet. Im Falle eines negativen Schufaeintrags lehnt die Bank häufig auch bei guten wirtschaftlichen Voraussetzungen den Kredit für Selbstständige ab.

Die beste Bank finden

© fox17 – Fotolia.com

Es geht für Selbstständige auf der einen Seite darum, den Nachweis der gestellten Anforderungen zu erbringen. Darüber hinaus ist es wichtig, den passenden Anbieter zu finden. Selbst erfolgreiche Unternehmer stellen für die Bank ein größeres Risiko dar als Arbeitnehmer. Das schlägt sich häufig in den Kreditzinsen nieder. Wenn Sie Geld sparen möchten, sollten Sie zunächst die verschiedenen Anbieter vergleichen. Hilfreich ist dabei eine Seite wie Smava. Dabei handelt es sich nicht um eine Bank, sondern um einen Kreditvermittler.

Sie geben den gewünschten Kredit, die Laufzeit und die Verwendung ein. Der letzte Punkt ist wichtig, da die Verwendung des Kredits über die Höhe der Zinsen entscheiden kann. So sind Autokredite günstiger, da ein Auto einen Wert darstellt. Notfalls kann die Bank das Fahrzeug verkaufen und damit ihr Geld wieder zurückbekommen. Wenn Sie Geld für Ihr Unternehmen benötigen wählen Sie „Gewerbe“. Danach erhalten Sie einige günstige Angebot.

Da die Höhe des Zinses von Ihrer Bonität abhängt, sind diese Angaben vorerst nur Richtwerte. Erst wenn der Bank Ihre Schufa- und Unternehmensdaten vorliegt erfolgt eine endgültige Entscheidung. Der Kreditzins kann dann höher ausfallen. Der Vorteil eines Vergleichsportals wie Smava besteht darin, dass Sie ohne Aufwand eine große Anzahl von Banken miteinander vergleichen können.

Fazit

Wenn Sie selbständig sind, haben Sie manchmal Probleme, einen Kredit aufzunehmen. Viele Banken verlangen den Nachweis eines sicheren und regelmäßigen Einkommens. Vor allem für Start-Ups ist das nicht immer möglich. Um einen passenden Kreditnehmer zu finden sind Vergleichsportale wie Smava nützlich, da sie mit einem Blick verschiedene Anbieter mit unterschiedlichen Konditionen darstellen.

Gefällt es Ihnen?