Wasmansoliest.de

Wasmansoliest.de - ... der Bücherblog der Dich weiterbringt.

Von: Michael Pavlovic. Lesezeit: 15 Minuten.

Ein realistischer Weg zum Wohlstand

Heute reden wir mal über das Tabuthema Nummer 1 in Deutschland. Geld.

Dieser Beitrag unterscheidet sich ganz bewusst von anderen Beiträgen über Geld. Er ist anders, weil er bis zum Ende hält, was er in der Überschrift verspricht. Wichtige Inhalte und Tatsachen, um Vermögen aufzubauen. Gepaart mit dem notwendigen Hintergrundwissen und meinen persönlichen Erfahrungen. Das eine oder andere weißt du vielleicht schon. Manches wird neu für dich sein oder du hast es so vielleicht noch nie betrachtet. Der Artikel soll dich vor allem zum Nachdenken bringen.

Ja, der Artikel ist etwas länger. Und er es wert, ihn ganz zu lesen. So viel kann ich sicher sagen.

Nimm dir jetzt bewusst ca. 15 Minuten Zeit. Ich verspreche dir, sie sind sehr gut investiert.

Was hast du davon, wenn du diesen Artikel liest?

- Du siehst eine genaue Beschreibung, wie du vorgehen kannst, um ein Vermögen entspannt aufzubauen.

- Alles ist für dich mit Quellenangaben nachvollziehbar.

- Kein Blabla. Ich hole dich ab und am Ende hast du einen sehr guten Überblick zum Thema.

- Du siehst eine attraktive Alternative zu herkömmlichen Anlagemöglichkeiten.

- Ich zeige dir, wie ich es mache.

- Und das Wichtigste: Alles ist 100 % kostenlos für dich. Bis zum Schluss.

Er ist für dich, wenn du dich entweder:

- mit dem Thema Geld oder Anlagemöglichkeiten noch nie beschäftigt hast,

- ständig Verluste an der Börse machst,

- deine Gewinne mickrig sind,

- du in ein paar Jahren sorgenfrei leben möchtest,

- deinen Kindern oder Enkeln etwas Gutes tun möchtest,

- dich das Thema Geld eigentlich nicht so interessiert, du aber weißt, dass es eigentlich wichtig ist,

- oder du dich nicht ständig darum kümmern möchtest.

Wie kam es zu diesem Artikel?

Ich habe mir lange überlegt, welche Bücher zum Thema Finanzen und Investments ich dir vorstellen soll. Es gibt eine unendliche Flut an Büchern, die angeblich die optimale Anlagestrategie für beispielsweise Aktien anpreisen. Oder wie man die besten Aktien aussucht (Stockpicking). Ich könnte dir jedes einzelne Buch vorstellen, das ich gelesen habe oder was ich in Seminaren an der Frankfurter Börse gelernt habe. Aber ich mache es nicht. Das wäre reine Zeitverschwendung für uns. Stattdessen bekommst du etwas viel Besseres.

Du bekommst von mir eine Zusammenfassung, die dir Tausende Stunden Lesen und mühsame Arbeit erspart. Und ganz sicher jede Menge Geld.

Warum mache ich das?

Ich bin ein netter Mensch. Reicht das? … Nein? Kann ich verstehen. Wir kennen uns ja auch nicht persönlich.

Daher ist die Frage berechtigt. Warum solltest du das hier trotzdem lesen?

O.k. Ich versuch´s mal so: Diese Anlagestrategie empfiehlt mittlerweile sogar Warren Buffett. Das ist einer der reichsten Menschen dieser Welt. Er hat ca. 75 Mrd. € auf der hohen Kante. Der weiß also, wovon er spricht.

Aber erst mal zu dir und deinen Fragezeichen im Kopf.

Dir gehen beim Thema Geld bestimmt Fragen wie diese durch den Kopf:

- Wie mache ich mehr aus meinem Geld?

- Wie kann ich früher in Rente gehen?

- Was mache ich mit meinem Geld?

- Welche Alternativen gibt es?

- Wie hoch sind die Risiken?

- Wie kann ich Risiken vermeiden?

- Wie kann ich finanziell unabhängig werden?

- Wie kann ich mein Geld vermehren, ohne mich ständig darum kümmern zu müssen?

Das ganze Geld auszugeben, das du verdienst, ist eine Option. Aber so ziemlich die … am wenigsten schlaue. Konsumverzicht ist auch keine Lösung. Auch wenn das viele anders sehen.

Wie kann man finanziellen Frieden aber dennoch erreichen?

Darum geht’s. Viele sind damit bereits sehr gut gefahren.

Was du hier nicht finden wirst, ist der „Wie werde ich schnell reich Bullshit“.

Hier geht es um nachhaltigen Vermögensaufbau, damit du es in vielleicht 10, 20, 30 oder 40 Jahren easy angehen kannst. Das dauert dir zu lange? Dann mach was anderes. Nur nicht das hier.

Hier geht es darum, möglichst stressfrei sein Geld zu vermehren.

Ich werde dir, wie hier versprochen, Einblicke in meine persönlichen Highs und Lows geben.

Und was noch viel wichtiger ist: was ich daraus gelernt habe.

Heute geht es nicht um Bausparverträge oder andere lahme und vermeintlich sichere Anlageformen. Es geht um den Aktienmarkt und wie man mit dem minimalsten Aufwand das Maximum herausholen kann. Und mit minimal meine ich fast gar keinen Aufwand. Versprochen.

Und wenn du auch zu denen gehörst, die jetzt schreien. OHHH, Aktien, das ist aber sehr gefährlich und unsicher.

Meine Antwort dazu lautet:

Risiko ist immer eine individuelle Einschätzung. Wenn du wirklich glaubst, dass man mit einem Bausparvertrag oder einem garantierten Sparzins von 1-2 % etwas bewegen kann, also Vermögen aufbauen, tja, dann solltest du den Artikel noch aufmerksamer lesen.

Wo fange ich an?

Bei mir. Damit du dir ein Bild von mir machen kannst. Ich habe einige Bücher zu Thema Investieren gelesen, Seminare besucht und viel ausprobiert. Geld verdient. Und. Auch Geld verloren. Und. Dada! Ich lebe noch

Ich habe in dieser Zeit einiges gelernt. Das will ich in diesem Artikel mit dir teilen. For free, versteht sich.

Ist das Wissen, welches ich hier mit dir teile, deshalb nichts wert?

Dieser Artikel beruht auf realen und selbst gemachten Erfahrungen. Also ein Tatsachenbericht. Wenn ich das hier beschriebene Wissen schon vor, sagen wir mal 10 Jahren gehabt hätte, hätte ich ein paar Sachen anders gemacht. So viel ist sicher. Und mir dadurch eine fünfstellige Summe gespart. Dazu später mehr.

Wie du relativ sicher und auf lange Sicht gesehen, etwa 8-12 % Rendite erzielen kannst.

Noch ein paar Worte zu mir.

Bin ich ein Anfänger in Sachen Investieren bzw. Aktien? Nein. Ich investiere seit 2008 in Aktien.

Bin ich der Beste? Nein, ganz sicher nicht.

Kenne ich mich aus? Ich habe mit einer Aktie über 1 000 % (nein, ich meine wirklich 1 000 %) in drei Jahren erzielt. Nicht selten waren auch über 100 % drin.

Macht das Spaß? Ja, sicher.

Hatte ich nur Glück? Ja und nein. Ich habe mich intensiv mit den Unternehmen auseinandergesetzt, in die ich investiert habe. Glück gehört allerdings immer dazu.

Hat das viel Zeit in Anspruch genommen? Ja.

Ging es sofort durch die Decke? Nein. Bei Infineon bspw. ging es nach dem ersten Kauf 50 % ins Minus. Uff. Ja. genau. Das tat erst einmal weh.

Habe ich da verkauft? Nein. Sogar nachgekauft.

Warum? Fällt ein Kurs an der Börse, muss man natürlich schauen, warum. Ist das Unternehmen allerdings grundsätzlich immer noch in guter Verfassung, bzw. die Randbedingungen immer noch die selben, ist das theoretisch wie im Sommerschlussverkauf. Man sollte nachkaufen. Das ist in der Regel immer der Punkt, wo die breite Masse verkauft.

Oder anders ausgedrückt: Du gehst doch auch lieber in den Laden, wenn es Prozente gibt. Oder etwa nicht? Ist an der Börse genau das Gleiche.

Stimmt das immer? Leider nein. Dazu später mehr.

Was habe ich noch gemacht?

Ich wurde gierig. Und genau diese menschliche Eigenschaft ist eine der Hauptantriebsfedern im Aktienmarkt. Eine ganze Industrie versucht dir weiszumachen, dass du schnell reich werden kannst. Du musst dazu nur Produkt, oder Service XY kaufen oder abonnieren. Und schon läuft`s. Und ich bin voll drauf reingefallen. Ich wollte mehr, und das in kürzerer Zeit.

Also habe ich in Optionsscheine/Knockout-Zertifikate investiert. Kurz erklärt: Fällt (Call-Schein) oder steigt (Put-Schein) der Schein unter/über Wert X, ist die Kohle weg. Optionsscheine sind in der Regel gehebelt, also übersetzt wie das Getriebe bei einem Auto. Dieser Hebel wirkt in beide Richtungen, also bei Gewinnen und Verlusten. Liegt man richtig, verdient man überproportional. Liegt man falsch, verliert man überproportional. Ich habe dabei etwa 13.000 € verbrannt. Jap. Das tat weh.

Habe ich auch einen Tradingservice/Aktienbrief ausprobiert?

Aber sicher. Sogar einen richtig teuren. Genauer gesagt, hat mich der Spaß 3.000 € für ein Jahr gekostet. Ich bin blind einem namhaften (in der Vergangenheit sehr gut performenden) „Guru“ gefolgt und habe die 13.000 € verbrannt. Ja. Alles Lehrgeld. Aber im Endeffekt war es das Ganze wert. Sonst wäre ich jetzt nicht an dem Punkt, wo ich heute zum Glück bin. Jeder, der behauptet, noch nie Geld an der Börse verloren zu haben, lügt übrigens wie gedruckt. Halte dich fern von solchen Scharlatanen.

Was habe ich dann gemacht?

Wieder selbst in Aktien investiert.

Wie lief es da? Wieder deutlich besser. Um es auf den Punkt zu bringen: Rein performancetechnisch war ich mit Aktien immer deutlich besser als der Markt zu jener Zeit.

Kann man das wiederholen? Ab und zu. In der Regel nicht dauerhaft. Warum? Weil niemand, wirklich niemand den Aktienmarkt vorhersagen kann. Auch die selbst ernannten Gurus, egal wo du sie triffst (Youtube, Bank, TV …) nicht. Die wollen eigentlich immer ihren Tradingservice bzw. ihre Strategie verkaufen und anschließend nur dein Bestes, nämlich dein hart verdientes Geld.

Stockpicking, also Einzelaktien herauszusuchen in die man investiert, macht Spaß, kostet aber einen Haufen Zeit und Energie. Du musst immer am Ball bleiben. Der durchschnittliche Investor kann damit auf Dauer den Markt aber nicht schlagen. Ich zähle mich übrigens auch zu den durchschnittlich begabten Investoren.

Selbst Warren Buffett, der Gottvater des Investierens, ist nicht fehlerfrei. Auch er kann den Markt nicht vorhersagen. Könnte er das wirklich, wäre er unvorstellbar reich. O.k., seine ca. 74 Mrd. sind nicht schlecht. Damit gehört er zweifelsohne zu den sehr guten Investoren. Diese Gruppe ist aber extrem überschaubar. Für diese Leistung hat er meinen größten Respekt. Aber auch er ist nicht perfekt und hat die Besten der Besten um sich, um das zu schaffen.

Wie viel Unterstützung/Analysten/Berater kann sich eine Einzelperson leisten? Du ahnst es.

Ich persönlich bin außerdem nicht mehr bereit, meine Zeit immer wieder in die Stockpicking-Analyse zu stecken. Mittlerweile sind mir andere Dinge wichtiger geworden. Wenn ich Lust und Zeit habe, mache ich es noch aus Spaß. Das Ganze ist mir zu stressig, weil man sein Depot ständig im Hinterkopf hat. Auch wenn alles mit Stopploss (automatische Verkaufsorder, die automatisch aktiviert wird, wenn der Kurs unter einen gewissen Wert fällt) abgesichert ist. Deshalb habe ich auf eine deutlich entspanntere Investitionsform gewechselt.

Achtung, jetzt geht’s los!

Sogenannte Indexfonds

Was ist das?

Damit investierst du in einen Aktienindex. Sagt dir immer noch nichts? Egal. Macht nichts. Das sind Finanzprodukte, die beispielsweise vollautomatisch (sehr wichtig, dazu komme ich später) einen Index, wie bspw. den DAX, nachbilden. Wenn du also in diesen Indexfond investierst, besitzt du quasi einen kleinen Teil aller im Dax enthaltenen Unternehmen wie bspw. Daimler oder BASF.

Warum Indexfonds?

Warum soll ich mein Geld in einen Index wie den Dax oder S&P 500 stecken, wenn es da draußen Einzelaktien gibt, die viel besser performen als andere? Da verliere ich doch Geld?

In der Theorie hast du recht. In der Praxis ist es äußerst schwer, diese Aktien dauerhaft zu finden. Das Stichwort lautet dauerhaft. Also immer. Das hat bis heute noch niemand geschafft. Und wird es auch nicht.

Warum bin ich also der Meinung, dass das Investieren in einen Index die bessere Variante ist?

Dazu hole ich jetzt etwas aus.

Machen wir uns kurz bewusst, wie unsere Wirtschaft im Allgemeinen funktioniert.

Das muss sein, damit du den Grundmechanismus, der hinter diesem Ansatz liegt, erkennst. Ich werde das Thema Wirtschaft vielleicht in einem anderen Artikel ausführlicher behandeln.

Was ist das Ziel eines jeden Unternehmens?

Genau. Geld verdienen. Macht es das nicht, landet es schnell in der Insolvenz und ist weg vom Fenster/Markt.

Dann gibt es da noch die Inflation. Die macht alles teurer. Früher kostete eine Kinokarte bei uns in der Region 5-6 €. Heute sind es 7-12 €. Blöd. Ist aber so. Genauso verhält es sich auch mit anderen Waren. Ich hätte hier auch den Strompreis als Beispiel nehmen können. Ein wenig Inflation (1-3 %) sind gut für die Wirtschaft. Zu viel ist schädlich.

Damit die Gewinne der Firmen nicht von der Inflation aufgefressen werden, müssen sie wachsen, also expandieren, und erhöhen bspw. ihre Preise. Das verursacht einen höheren Umsatz und in der Regel auch steigende Gewinne. Wie gesagt. Geld verdienen ist das oberste Ziel jedes Unternehmens. Ich bin mir sicher, das war dir schon klar. O.k., weiter.

In einem Index sind viele Firmen gebündelt. Alle haben das gleiche Ziel: mehr Geld zu verdienen. Deshalb steigen die namhaften Indizes dieser Welt auch stetig an. Weil in der Regel alle Unternehmen mehr und mehr Geld verdienen. Die erfüllen damit also alle prinzipiell ihr Ziel. Wenn nicht, sterben sie und werden durch neue ersetzt.

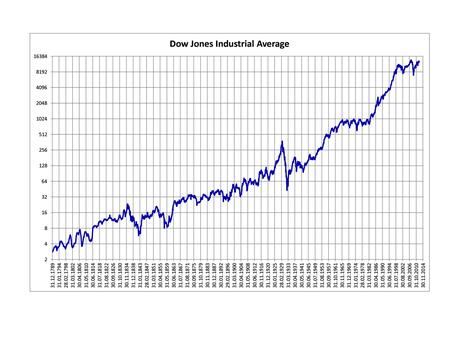

Hier am Beispiel des Dow Jones siehst du das deutlich. Der geht seit seiner Entstehung immer weiter nach oben. Und. Achtung, Überraschung! Das wird in Zukunft mit extrem hoher Wahrscheinlichkeit genauso weitergehen. Weil das Ziel Wachstum ist, gepaart mit mehr Geldverdienen.

Und was ist mit Krisen wie bspw. 2008/09?

Gut das du das erwähnst. Ganz einfach. Die gehören dazu. Der Markt hat sich bisher nach jeder Krise erholt und hat seine alten Höchststände wieder erreicht und sogar übertroffen.

Das wusste auch schon der alte Börsenkolumnist André Kostolany.

Fluctuat nec mergitur – sie schwankt, aber geht nicht unter. Diese Devise auf dem Wappen der Stadt Paris sollte auch der Leitspruch für die Börse sein.

Schau mal, wo der Markt heute steht.

Wann kommt die nächste Krise?

Keine Ahnung. Das weiß niemand. Und jeder, der behauptet, das zu wissen, weiß es trotzdem nicht. Im Endeffekt ist es eine 50/50-Chance, ob er recht hat. Wie beim Roulette, wenn man entweder auf Rot oder Schwarz setzt.

Also weiter.

Der Markt wächst mit sehr großer Wahrscheinlichkeit weiter.

Und das mit einer beachtlichen Verzinsung.

Wie hoch die genaue Verzinsung ist, hängt vom betrachteten Zeitraum ab. In der Summe waren es in der Vergangenheit ca. 8-12 % vor Steuern.

Wie viel bekommt man aktuell auf der Bank noch mal? Genau. Deutlich weniger bis nix. Wenn du Pech hast, musst du mittlerweile sogar schon für dein Guthaben bezahlen. Und ja, das war auch schon mal anders. Schade eigentlich.

Zurück zum Aktienmarkt.

Diese 8-12 % kommen daher, weil jedes Unternehmen im Index wächst. Auf Gedeih und Verderb. Macht es das nicht, … genau, existiert es bald nicht mehr. Das Schöne daran ist, dass man genau diese Tatsache für sich arbeiten lassen kann.

Immer noch nicht ganz überzeugt?

O.k. Dann noch mal zum Gottvater Warren Buffett.

Der hat 2013 in seinem Annual Letter an seine Investoren Folgendes geschrieben:

Zitat:

My advice … could not be more simple: Put 10 % of the cash in short-term government bonds and 90 % in very low cost index funds. I believe that the trust´s long-term results from this policy will be superior to those attained by most investors – whether pension fonds, institutions or individuals – who employ high-fee managers.

Den ganzen Brief kannst du gerne hier nachlesen.

Wie kannst du das auch machen?

Du eröffnest ein Depot am besten bei einer Onlinebank. Hier kommst du zu meinen Depot-Empfehlungen – Klick mich . Richtest einen Dauerauftrag ein, der vollautomatisch jeden Monat/Quartal (die Zeitspanne liegt ganz bei dir) Geld in dein Depot überweist und in einen Indexfond investiert. Nachdem du das gemacht hast, vergisst du das Depot für die nächsten, sagen wir mal 20 Jahre, und freust dich dann über die hübsche Summe auf dem Konto. Auf die potenziellen Summen kommen wir später in einer Beispielrechnung.

So einfach? Ja! Du musst dich nur daran halten, nicht zu verkaufen, auch wenn der Markt mal fällt. Und daran scheitern die meisten.

Warum scheitern die meisten trotzdem?

Der typische Durchschnittsinvestor verkauft in der Regel panisch, wenn der Markt sinkt, um sein(e) „Geld/Gewinne“ zu sichern. In der Regel ist der Markt dann aber schon so weit gefallen, dass es eh zu spät ist. Nachdem er die letzten Groschen gerettet hat, ist er sehr lange mit Wundenlecken beschäftigt. Und verpasst dadurch den Wiedereinstieg. Schon wieder auf der Verliererseite.

Die Kunst liegt wirklich darin, in sogenannten Krisen tapfer weiter zu investieren. Warum? Weil sich der Markt bisher nach jeder Krise wieder erholt hat, um anschließend neue Hochs zu erreichen.

Auf der Kopfebene leuchtet das alles jedem ein. Warum funktioniert es in der Praxis trotzdem häufig nicht?

Wir sind emotionale Wesen, die gerne mal in Panik geraten. Ist leider evolutionstechnisch sehr tief in uns verankert. Wenn du mal dein Depot ins Minus rauschen siehst, wird es dir ganz anders.

Man muss das selbst erleben, um es nachvollziehen zu können. Wenn du plötzlich 50 % im Minus bist. Da geht das Kopfkino richtig los. Jeder Thriller-Movie ist ein Witz dagegen.

Dann geht’s los mit Fragen wie diesen:

- War das die richtige Entscheidung?

- Vielleicht geht es morgen wieder hoch?

- Oder doch weiter runter?

- Wenn ich heute rausgehe und morgen steigt der Kurs wieder, dann beiße ich mir in den Arsch. AHHHH!!!

Genauso in der Art fühlt es sich an. Das Lockerbleiben kann man lernen. Ich hab`s erlebt und geschafft. Leicht war`s nicht. Und du kannst das in der Theorie auch. Kannst es ja gerne mal ausprobieren.

Sorry, der musste sein.

Zurück zu Indexfonds

Warum Fond nicht gleich Fond ist.

Es gibt eine Lawine an Möglichkeiten, sein Geld zu investieren. Das Angebot erschlägt einen regelrecht. Kein Wunder, dass man da schnell die Lust verliert, sich näher damit zu beschäftigen.

Es gibt:

- Immobilienfonds

- Aktienfonds

- Rentenfonds

- Mischfonds

- …

Scheinbar braucht man genau deshalb einen sogenannten „Finanzberater“, der einem durch den Dschungel hilft.

Ich sage dazu ganz klar:

Bullshit! Keep it simple – lautet die Devise.

Warum kompliziert, wenn es auch einfach geht. Du ahnst es, ich mag die Jungs nicht besonders. Weshalb erkläre ich später.

Warum ein passiver Fond langfristig besser ist als ein Mensch.

Aktiv gemanagte Fonds sind von Menschen verwaltete Fonds. Der Fondmanager trifft die Entscheidungen, was mit dem (deinem) Geld gemacht wird.

Und was soll ich sagen? Die sind ihr Geld leider nicht wert. Um es mal ganz knapp und salopp zu formulieren. Die Jungs sind auch nur Menschen wie du und ich. Sie haben vor allem ihre eigenen Ziele im Kopf. Ich habe darüber mal etwas in einem Buch gelesen. Leider fällt mir gerade nicht ein, welches das war. Die Liste ihrer Ziele hatte ca. 8 Punkte.

Die fragen sich beispielsweis:

- Was muss ich tun, um meinen jährlichen Bonus zu bekommen?

- Was muss ich tun, um meinen Chef zufriedenzustellen?

- Wie viel Verlust kann ich rechtfertigen, ohne meinen Job zu verlieren?

- Wie viel Gewinn muss ich mindestens machen, um meinen Job zu verlieren?

- Wie vermehre ich das Geld meiner Kunden?

Du kommst in der Tat erst an Stelle 5 oder so in der Liste. Und ob das mit dem Geldvermehren am Ende tatsächlich klappt, ist trotzdem nicht sicher.

Es gibt auf dem Markt unzählige aktiv gemanagte Fonds. Leider sind sie auf lange Sicht immer schlechter als der Markt. Deshalb verschwinden sie dann wieder still und heimlich.

Warum gibt es dann so viele davon?

Weil die Fondmanager damit richtig viel Geld verdienen können. Ein aktiv gemangter Fond kostet zwischen 1-2 % Gebühren im Jahr. Klingt erst mal nicht viel, oder? Das summiert sich aber gewaltig.

Passive Indexfonds gibt es für einen Bruchteil, bspw. 0,17 %. Der Unterschied ist gewaltig? Das ist zwischen Faktor 5-11 mehr! Oder noch spektakulärer 500-1.100 % mehr. Das macht über lange Sicht sehr viel aus. Das Geld fehlt dir am Ende. Weiter unten kommt dazu eine Vergleichsrechnung. Hinzu kommt die Tatsache, dass der Fond schlechter performt. Damit hast du dann gleich zwei Mal ins Klo gegriffen.

Der passive Indexfond gewinnt also schon wieder.

Warum du selbst der beste Finanzberater bist.

Ich bin der Meinung, dass nur du dich am verantwortungsvollsten um dein Hab und Gut und dein Geld kümmerst. Richtig?

Geh einfach mal von dir selbst aus.

Wie viel Zeit hast du, um deine Kerntätigkeit in deinem Job zu machen? Und wie viel Zeit musst du für Nebentätigkeiten aufwenden die damit nichts zu tun haben? Genauso geht es Finanzberatern auch. Da bleibt nicht mehr viel Zeit übrig, um sich um dein Geld zu kümmern.

Warum willst du ihnen dein Geld anvertrauen?

- Weil es bequem ist?

- Oder weil man das „halt“ so macht?

- Wer sagt, dass das so sein muss?

Daher kümmere ich mich selbst darum. Und es kostet weniger Zeit, als das persönliche Gespräch bei einem Berater.

Ich habe mich deshalb für einen im Unterhalt sehr günstigen, passiv gemanagten Indexfond entschieden. Da arbeiten Computer und der Markt für mich. Ich muss nur dem Unternehmen, das den Indexfond anbietet, eine kleine Gebühr bezahlen. Sonst nichts.

Noch mal zurück zum Thema automatisch.

Beziehungsweise, wie man das machen kann.

Setze einen automatischen Sparplan/Dauerauftrag auf und zahle jeden Monat den gleichen Betrag in deinen Indexfond ein. Und dann vergiss ihn einfach. Es ist dir dann einfach egal, was der Aktienmarkt zwischenzeitlich macht. Wie wir weiter vorne gelernt haben, steigt der Markt mit sehr großer Wahrscheinlichkeit. Abgesehen von Korrekturen, die immer wiederkommen. Und auch wieder vorbeigehen. Egal wie laut die Medien schreien. Verkaufen, verkaufen!

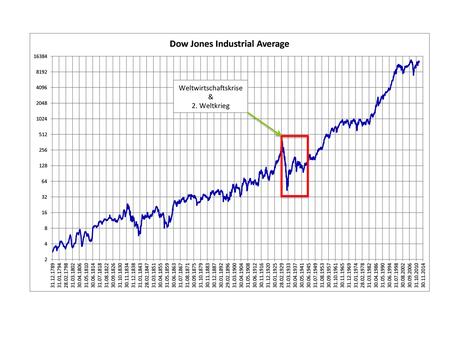

Du kannst das auch so sehen. Du bekommst dann noch mehr Anteile für dein Geld. Selbst die Weltwirtschaftskrise ging vorbei. Und wo stehen wir heute?

Zwei Arten von Indexfonds

Es gibt zwei unterschiedliche Arten von Indexfonds: thesaurierende und ausschüttende.

Der Unterschied ist ganz einfach:

- Der thesaurierende legt die Dividenden automatisch wieder an.

- Der ausschüttende zahlt dir die Dividenden auf dein Konto aus.

In beiden Fällen musst du Kapitalertragssteuer zahlen. Derzeit liegt sie bei 25 % + Kirchensteuer (die man übrigens als einzige Steuer ganz legal vermeiden kann. Einfach aus der Kirche austreten.) plus Solidaritätszuschlag. In der Summe kannst du von 26,4- 27,8 % ausgehen.

Für welche der zwei Arten, thesaurierende oder ausschüttende, du dich entscheidest, hängt von deinem persönlichen Geschmack ab.

- Bei einem thesaurierenden Indexfond musst du dich quasi um nichts kümmern. Die Dividenden werden automatisch wieder angelegt. Einfacher und bequemer geht’s nicht.

- Für all diejenigen, die lieber selbst entscheiden wollen, ob sie das Geld wieder anlegen oder was auch immer damit machen, für den ist der ausschüttende die bessere Wahl.

Wie groß ist das Risiko bei dieser Form der Geldanlage?

Dazu schauen wir uns den Chart des Dow Jones nochmal an.

Während der Weltwirtschaftskrise (1929-1939), gefolgt vom 2. Weltkrieg, sah es um Aktien nicht so rosig aus. Die Welt war mit anderen Dingen beschäftigt. Das war in der Tat eine sehr dunkle Zeit, die hoffentlich nie wiederkommt. Der Dow Jones benötigte nach dem 2. Weltkrieg etwa 16 Jahre, um sich zu erholen (ganz grob 1945-1961). Erst dann war er etwa wieder auf dem Niveau vor der Weltwirtschaftskrise. Seither hat sich seitens Regulierungen und weltpolitisch viel getan. Die Menschheit hat dazugelernt.

Inzwischen ist der Dow Jones immer weiter gestiegen. Verglichen dazu war die Finanzkrise 2008-2009 ein Witz. Mit ein paar Zahlen wird es vielleicht etwas deutlicher. Ich denke, wir sind uns einig, dass die Zeiten von 1929-1945 eine Ausnahmesituation darstellten. Deshalb klammere ich die jetzt mal aus.

Schauen wir uns an, wie die Steigerungsraten des Dow Jones in verschiedenen Zeitabschnitten aussahen.

Der Dow Jones hat sich seit 1961 grob verdreiundvierzigfacht.

Nehmen wir den Zeitraum Anfang 1975-Anfang 2017 – also 42 Jahre.

Von 632 Punkte auf 19.872 Punkte.

Zeitraum 1985-2017 (32 Jahre)

1.198 auf 19.872 Punkte

Zeitraum 1995-2017 (22 Jahre)

3.753 auf 19.872 Punkte

Zeitraum 2005-2017 (12 Jahre)

10.452 auf 19.872 Punkte

Zeitraum 2008-2009 (mal sehr kurzfristig geschaut)

13.261-8 772. Dickes Minus. Das war die Finanzkrise.

Und wo stehen wir im Jahr 2017?

Im Bereich von deutlich über 21.000 Punkten. Selbst wenn du dein Geld im Peak der Finanzkrise bei 13.261 Punkten investiert hättest, hättest du heute einen richtig ordentlichen Gewinn gemacht. Das Einzige, was du hättest aushalten müssen, ist der Verlust von anfangs guten 40 %. Ja, das ist hart. Und ich kann gut verstehen, dass da die meisten kalte Füße bekommen haben. Wenn du trotzdem dringeblieben wärst und keinen Cent mehr investiert hättest, hättest du heute trotzdem einen Gewinn von 37 % auf 10 Jahre gesehen.

Falls du tapfer weiter investierst hättest, sogar ein Vielfaches mehr. Hinterher ist man immer schlauer. Aber mit einem Dauerauftrag, der das für dich erledigt, ist das automatisch der Fall.

Zeitdruck ist dein größter Feind

Was ich damit sagen will, ist, dass man nicht unter Zeitdruck investieren soll. Jeder, der ca. 5-10 Jahre vor der Rente steht, kann meiner Meinung nach noch in Indexfonds investieren. Ob jetzt 5 oder 10 Jahre, hängt von deiner persönlichen Risikoakzeptanz und sonstigem Vermögen/Absicherungen ab. Es besteht immer ein gewisses Risiko. Egal bei welcher Anlageform. Risikolos gibt es nicht. Ganz egal, für welche Anlageform du dich entscheidest.

Der Einstieg in einer Krise erhöht den potenziellen Gewinn. Der Einstieg auf dem Peak (also kurz vor einer Krise) vermindert ihn. So einfach ist das. Das hängt nur vom Glück ab und kann niemand vorhersehen. Also ja, es gibt ein Risiko.

An die Weltuntergangsjungs da draußen: Wenn das mal real wird, haben wir ganz andere Probleme.

Noch mal zurück zu den Kosten:

Warum Kosten und Zinsen wichtig sind?

Jeder kennt den Spruch:

Kleinvieh macht auch Mist.

Warum solltest du etwas Wertvolles verschenken, wenn du mit einer kleinen Entscheidung mehr verdienen kannst.

Eine kurze Beispielrechnung:

- Sparrate: 500 € pro Monat

- Laufzeit: 30 Jahre

- Verzinsung: 8 % vor Steuer

- Kosten für einen passiven Indexfond: 0,25 %

- Kosten für einen aktiv gemanagten Fond: 2 %

Variante 1: einmal mit einem Gesamtsteuersatz von 28,05 % (höchster Kapitalertragssteuersatz 27,8 % + 0,25 %)

Variante 2: einmal mit einem Gesamtsteuersatz von 29,8 % (höchster Kapitalertragssteuersatz 27,8 % + 2 %)

Ergebnis:

Am Ende der 30 Jahre kommt ein Unterschied von 11.659,76 € raus.

Nach 40 Jahren sind das sogar 31.515,33 €.

Krass, oder?!

(Übrigens eine meiner Lieblingsseiten im Netz.)

Was am Ende herauskommen kann

Jetzt lass uns mal ein paar konkrete Zahlen berechnen, was am Ende rauskommen kann.

Die Annahmen:

- Kapitalertragssteuersatz 26,4 % (Abgeltungssteuer + Soli gerundet)

- Steuerfreibetrag für Singles: 801 €

- thesaurierend mit 1,8 % Dividende

- Anlagehorizont: 30 Jahre

- monatliche Sparrate: 200 €, 500 €, 1.000 €, 2.000 €

- Verzinsung des Guthabens vor Steuern: 8 %

- Am Ende der 30 Jahre legen wir das Ganze zu 3,5 % ganz konservativ und risikoarm an und kassieren nur noch Zinsen.

Ergebnis mit 3,5 %:

Sparrate 200 €

Erzieltes Endkapital: 263.136,71 €

Jährliches Nettoeinkommen (auf die Hand): 6.989,87 € (monatlich 582,49 €)

Sparrate 500 €

Erzieltes Endkapital: 631.739,77 €

Jährliches Nettoeinkommen (auf die Hand): 16.485,08 € (monatlich 1.373,76 €)

Sparrate 1.000 €

Erzieltes Endkapital: 1.244.316,78 €

Jährliches Nettoeinkommen (auf die Hand): 32.265,06 € (monatlich 2.688,76 €)

Sparrate 2.000 €

Erzieltes Endkapital: 2.468.529,74 €

Jährliches Nettoeinkommen (auf die Hand): 63.800,79 € (monatlich 5.316,74 €)

Hier noch eine Variante mit 5 %:

Sparrate 200 €

Erzieltes Endkapital: 263.136,71 €

Jährliches Nettoeinkommen (auf die Hand): 9.894,89 € (monatlich 824,57 €)

Sparrate 500 €

Erzieltes Endkapital: 631.739,77 €

Jährliches Nettoeinkommen (auf die Hand): 23.459,49 € (monatlich 1.954,96 €)

Sparrate 1.000 €

Erzieltes Endkapital: 1.244.316,78 €

Jährliches Nettoeinkommen (auf die Hand): 46.002,32 € (monatlich 3.833,53 €)

Sparrate 2.000 €

Erzieltes Endkapital: 2.468.529,74 €

Jährliches Nettoeinkommen (auf die Hand): 91.053,36 € (monatlich 7.587,78 €)

Ich denke, die Zahlen sprechen eine deutliche Sprache. Da kommt über die 30 Jahre eine stattliche Summe zusammen. Wie gesagt: Die 8 % bzw. 3,5 % sind eine sehr vorsichtige Annahme.

Der Fond, in den ich investiere, ist in den letzten 5 Jahren im Durchschnitt um 11 % gestiegen und zahlt eine Dividende von 2,4 %. Aufs Jahr gerechnet sind das 13,4 %.

Spiel einfach mal mit den Zahlen, damit du ein Gefühl dafür bekommst.

Geht das nicht schneller?

Das bringt mich zum Thema Anlagehorizont. Genau das meinte ich mit langfristig Geld anlegen. Wer früh anfängt, hat hier eindeutig die Nase vorn. Durch den Zinseszinseffekt kommt da über die Jahre richtig was zusammen. Ich bin, wie bereits oben beschrieben, kein Freund von Spekulationen. Das Risiko ist mir persönlich zu groß.

Kommen wir kurz auf unsere Gefühle zurück und wie sie uns beeinflussen.

Wie die sich deine Gefühle entwickeln, kommt bspw. auf den Einstiegszeitpunkt an.

Stell dir vor, der Kurs steigt seit Jahren. Wie reagierst du, wenn der Chart plötzlich nach unten abrauscht? Und dann noch komische Nachrichten kommen? Wie schätzt du das ein?

Komischerweise interpretiert der Markt News immer unterschiedlich. Mal sind sie der Grund für einen Anstieg. Mal zum Absturz. Schau dir mal die VW-Aktie an, als der Dieselskandal begann. Im ersten Moment wusste keiner, wie ernst das ist. Hättest du gewusst, wie weit der Kurs fällt? Oder ob das nur eine Eintagsfliege ist?

Marktpsychologie

Das bringt uns zur Psychologie des Marktes. Und warum Indexfonds eine hervorragende Lösung sein können.

Ich bin der Meinung, dass der Markt hauptsächlich durch folgende Faktoren beeinflusst wird.

- Angst

- Gier

- Influencer

- Hoffnung

- Netzwerkeffekte

- Politik

- …

Angst, Gier und Hoffnung sind Gefühle, die Menschen sehr stark beeinflussen können. Sie sitzen tief in uns. Das sind die Momente, wo der Kopf aufhört zu arbeiten und der Verstand aussetzt. Der Großteil von uns ist in diesen Momenten nicht mehr Herr seiner Entscheidungen. Man schwankt zwischen den Gefühlen hin und her, wie ein kleines Schiff bei hohen Wellen. Du hast keine Ahnung, ob die nächste Welle, die gerade auf dich zuläuft, kleiner oder größer ist als die nächste.

Influencer und Netzwerkeffekte beeinflussen den Markt ebenso. Stell dir vor, Warren Buffet steigt in ein Unternehmen ein. Das hat Signalwirkung. Oder stell dir vor, die Zahlen des Unternehmens sind super und Warren Buffet steigt aus. Wie interpretiert der Markt diesen Schritt? Damit müssen die Beteiligten verantwortungsvoll umgehen. Beeinflussen kannst du das nicht. Selbst wenn das Unternehmen perfekt dasteht, wird das Einfluss auf den Kurs haben.

Die Politik hat beispielsweise bei Energieversorgern sehr große Bedeutung. Plötzlich gibt es die Ökosteuer, und das beeinflusst die Kostenstruktur eines Unternehmens. Ich könnte zig Beispiele aufführen.

Was Indexfonds mit Hochseeschiffen zu tun haben

Deshalb ist für mich der Indexfonds wie ein großes Hochseeschiff, das mit jeder Einzahlung größer und stabiler wird. Anfangs können sie noch stärker schwanken, weil noch wenig Kapital enthalten ist. Aber das Schwanken wird mit der Zeit immer weniger, weil dein Kapital und dein langfristiger Anlagehorizont stabilisierend wirken. Langfristigkeit bringt Ruhe ins Depot.

Je größer dein Schiff ist, umso weniger interessieren dich die Wellen. Denkst du nicht auch?

Für wen ist das Investieren in einen Indexfond etwas? Und für wen nicht?

Da der Anlagehorizont bei diesem Ansatz eine wichtige Rolle spielt, ist dieser entscheidend. Wenn ich beispielsweise in 5 Jahren in Rente gehen würde, würde ich nur noch 25 % in Indexfonds stecken. Die restlichen 75 % eher in festverzinste Bonds.

Ich habe locker noch 20-30 Jahre bis zur Rente. Ich werde mein Geld daher noch ca. 15 Jahre in Indexfonds stecken. Und wenn ich meiner Rente näher komme, langsam in Bonds umschichten. Noch besser läuft das Ganze, wenn du jünger bist. Je früher du anfängst, umso besser ist es.

Wie handelt bzw. kauft man Indexfonds?

Das ist wie gesagt sehr einfach. Du eröffnest ein Depot. Zu meinen Empfehlungen – Klick mich. Ich nutze beispielsweise Flatex, weil sie günstig sind und eine große Auswahl haben. Du suchst dir einen Indexfond raus bspw. hier (unten hast du die Möglichkeit meinen zu erfahren). Überweist dir jeden Monat Betrag X per Dauerauftrag auf dein Depotkonto und richtest dir entweder einen Sparplan im Depot ein. Oder kannst die Order auch manuell ausführen. Sonst brauchst du nicht weiterzumachen.

So rät es auch der alte Börsenpapst André Kostolany.

Gehen Sie an die Börse, und stecken Sie Ihr Geld in Aktien. Dazu kaufen Sie sich in einer Apotheke eine große Dosis Schlaftabletten (du machst das nicht und kümmerst dich lieber um dein Leben. Macht mehr Spaß). Nach Jahren wachen Sie als reiche(r) Frau bzw. Mann auf.

Wie viel investieren?

Wenn du dir die Beispielrechnung weiter oben anschaust, hängt die mögliche erzielbare Summe direkt mit der Sparrate zusammen. Ich würde daher sagen, so viel, wie man sich regelmäßig leisten kannst. Bedenke, dass Kleinvieh über die Jahre auch Mist macht.

Du hast grundsätzlich zwei Möglichkeiten, deine Sparrate zu erhöhen.

Mehr Geld verdienen – sobald du eine Lohnerhöhung bekommst, passe deinen Dauerauftrag an.

Mehr Geld sparen – hier gibt es extrem viele Möglichkeiten. Das Thema werde ich in einem separaten Beitrag ausführlich behandeln. Sonst wird das hier viel zu lang.

Von welcher Firma kaufe ich persönlich Indexfonds?

Ich habe hier einen klaren Favoriten. Der heißt Vanguard.

Warum ich mich für Vanguard entschieden habe?

Weil dieses Unternehmen in der gesamten Finanzindustrie seinesgleichen sucht. Heißt, keine Firma macht es wie Vanguard.

Die Firma gibt es seit 1974. Ihr Gründer John C. Bogle hat sie mit einem revolutionären Ansatz gegründet.

Jeder, der in Vanguard-Produkte investiert, ist automatisch Teilhaber. Ein reines Investieren in die Firma wie bspw. ein Dax-Unternehmen, ist gar nicht möglich. Das heißt im Umkehrschluss: Es gibt keine Interessenkonflikte zwischen den Anteilseignern/Shareholdern und den Kunden.

Das ist ein genialer Schachzug. Wenn Kunden nämlich gleichzeitig Anteilseigner sind, muss das Unternehmen immer im Sinne des Kunden entscheiden. Deshalb hat Vanguard im Branchenvergleich auch die niedrigsten Nebenkosten.

Dir ist noch nicht ganz klar, was ich mit Interessenkonflikt meine?

Kein Ding. Dieses Beispiel macht es bestimmt klarer.

Firma X stellt ein Produkt her und sucht Investoren oder braucht Geld. Der potenzielle Investor sagt. „Klar gebe ich dir mein Geld, dafür erwarte ich aber Y % Zinsen.“ Dazu muss sich das Unternehmen etwas einfallen lassen. Jetzt kann das Unternehmen bspw. an der Preisschraube drehen und seine Produkte teurer machen. Das erhöht den Gewinn und der Investor bekommt seine Y % Zinsen. Schmälert aber den Mehrwert für den Kunden, weil das Produkt ja dasselbe geblieben ist.

Auf die Finanzindustrie übertragen heißt das:

Wenn du deinen Indexfond von einer Bank beziehst, muss die ihre Investoren auch glücklich machen. Das macht sie, indem sie bspw. die Gebühren ihrer Produkte erhöht. Was zulasten deiner Rendite geht.

Bei Vanguard gibt es diesen Interessenkonflikt nicht. Hier kommt der Kunde immer an erster Stelle. Genau das hat mich überzeugt.

Ich weiß, jede Firma sagt nach außen hin, dass der Kunde an erster Stelle kommt. Das ist Teil des Marketings. Hinterfrag das aber noch mal mit der eben beschriebenen Logik.

Wie ich mein Geld investiere

Wenn du wissen willst, in welche Indexfonds ich mein Geld investiere, dann trag unten deine E-Mail-Adresse ein. Ich teile auch das gerne mit dir. Allerdings nur mit Menschen, die wirklich an dem Thema interessiert sind. Und nein. Ich werde dich nicht zumüllen. Ich hasse das genauso wie du auch.

So investiere ich">So investiere ich">So investiere ich">So investiere ich">So investiere ich" class="btn btn-color btn-large btn-block " target="_blank"> So investiere ichSooo. Jetzt bin ich fertig. Puh!

Sei ein Held

Dieser Beitrag ist in meiner wertvollen Freizeit entstanden. Ich habe ca. 36 Arbeitsstunden in diesen Text gesteckt. Rechne ich das Lesen der ganzen Bücher über Anlagemöglichkeiten und Aktien dazu, sind es Tausende Stunden. Diese trockene Arbeit wollte und habe ich dir mit diesem Beitrag erspart.

Mir ist wichtig, dass das nicht umsonst war.

Teile diesen Beitrag mit deinen Freunden, wenn sie dir wichtig sind. Damit sie auch etwas davon haben.

Schreib mir auch gerne in die Kommentare. Wenn du z.B. Fragen hast oder wie du den Beitrag findest.

Ich hoffe, dieser Beitrag hat dir Mehrwert gebracht und du hast jetzt eine Idee, wie es gehen kann. Der Weg ist skizziert und liegt vor dir. Du musst den ersten Schritt machen.

Genieße den Weg.

Ich schließe ab mit einem Zitat, das im Original von André Kostolany ist:

Wenn du einen Freund hast, schenke ihm einen Fisch. Aber wenn du ihn wirklich gern hast, zeige ihm, wie man Fische fängt und sie anschließend verkauft.

See you on the sunny side …

Michael

Hier kannst du direkt loslegen.

Meine Empfehlungen

Diese Depots haben mich überzeugt, in Bezug auf Gebühren und Kosten.

Hinweis: Ich rate ganz klar von den Haus-Filialbanken ab, weil die bzgl. Kosten nicht mithalten können. Onlinebanken und Onlinebroker haben hier ganz klar die Nase vorn.

Klicke einfach auf die Bilder. Dann kannst du direkt ein Konto & Depot eröffnen.

Meine persönliche Nummer 1 ist FLATEX

- + Sehr niedrige Gebühren. Preislich unschlagbar bei Sparplänen – momentan nur 0,90€ pro Order.

- + Orderkosten bei Aktien pro Order pauschal 5€.

- + Großes Angebot an Sparplänen

- – Einziges Manko ist die Gebühr auf ausländische Dividenden von 5€.

- o Die Gebühr auf Guthaben von 0,4% jährlich. Die man aber minimieren umgehen kann, indem man das Guthaben klein hält.

Die DKB kann ich auch empfehlen

- + Sind in den Kosten pro Order etwas teuer als Flatex – momentan bei Sparplänen 1,50€ pro Order

- +/- Sind in den Kosten pro Order bei Aktien etwas teuer als Flatex – momentan 10€

- + Allerdings sind ausländische Dividenden kostenlos.

- + Schöner Nebeneffekt ist, dass man weltweit kostenlos Geld abheben kann.

Bei vierteljähriger Taktung schenken sich die zwei Anbieter bzgl. Kosten fast nichts.

So investiere ich">So investiere ich">So investiere ich">So investiere ich">So investiere ich" class="btn btn-color btn-large btn-block " target="_blank"> So investiere ichFalls du dich intensiver mit dem Thema auseinandersetzen möchtest, kann ich dir folgende Bücher empfehlen.

Noch ein wichtiger Hinweis.

Dieser Artikel ist keine Finanzberatung. Ich teile hier lediglich meine persönlichen Erfahrungen mit dir.

Deshalb übernehme keinerlei Haftung. Und ich verspreche hier nichts. Ich persönlich bin überzeugt von dem Inhalt dieses Artikels.

Letztendlich musst du selbst auch davon überzeugt sein. Sonst kann ich dir nur raten, es nicht zu tun und dich nach Alternativen umzuschauen.

Bildhinweis: Die Dow Jones Bilder sind von Wikipedia.de