Nachdem mehrfach bedauert wurde, dass auf diesem Blog zwar Diskussionsbeiträge zu Fragen der Realoptionsanalyse, aber keine durchgehende Erläuterung erschienen ist, möchte ich dies hiermit nachholen.

Einleitung

Der finanzielle Wert eines Investitionsvorhabens wird maßgeblich davon mitbestimmt, welche künftigen Handlungsoptionen das Vorhaben dem Unternehmen eröffnet. Werden diese Handlungsoptionen nicht in die finanzielle Analyse mit einbezogen, können falsche Entscheidungen getroffen werden. Die Realoptionsanalyse ist DIE Methode um zukünftige Flexibilität zu berücksichtigen. Daher möchte ich an dieser Stelle eine Lanze für diese Methode brechen - zumal sie durch eine neue Software hohe Praxistauglichkeit erlangt hat.

Angenommen… (die Werte im Beispiel haben bewusst mit realen Werten nichts zu tun)

… das Unternehmen High-Tech plant die Expansion in die Pantherstaaten Malaysia, Thailand, Indonesien und Philippinen. Im ersten Schritt soll der Verkauf der Produkte in Malaysia starten. Dafür wird mit einer dort ansässigen Handelsagentur ein Vertrag unterzeichnet. Kernpunkte: Startzahlung an die Agentur in der Höhe von 600 tsd. Euro, die dafür ein Vertriebsbüro in Kuala Lumpur errichtet und die Markteinführung betreut. Laufzeit des Vertrags 7 Jahre, Honorarvereinbarung bestehend aus einer Umsatzprovision und einem Fixbetrag für Büro und Marketing (200 tsd. p.a).

Weiters wird vereinbart:

Die Vertriebsaktivitäten können nach dem dritten Jahr auch auf Thailand ausgeweitet werden, wo die Agentur ebenfalls bereits vertreten ist. Die Kosten der Ausweitung betragen wieder einmalig 600 tsd. Euro. In der Folge ist eine Umsatzprovision sowie ein Fixbetrag für Büro und Marketing von 400 tsd p.a. fällig.

Es liegt auf der Hand, dass das gesamte Projekt nur bei Berücksichtigung der Option korrekt beurteilt werden kann. Die Frage ist - wie geht das?

Die Antwort darauf liefert die Realoptionsanalyse

Trotz der „Geburt“ der Realoptionsanalyse im Jahre 1977 und des offensichtlichen Nutzens für die korrekte Betrachtung betrieblicher Vorhaben, ist der Stand der Forschung zu dem Thema ist als jung zu bezeichnen. Vor allem mangelt es an Beiträgen im anwendungsorientierten Bereich.

Ein wesentlicher Hemmschuh war bisher die geringe Verständlichkeit der Methoden (zu den Ursachen siehe weiter unten). Mittels eines neuen Verfahrens umgesetzt im Softwaretool OPEXAR (www.opexar.com) ist es jetzt möglich, Optionen praxisorientiert, einfach, transparent zu beschreiben, ihren Wert zu berechnen und die Ergebnisse zu interpretieren.

Nachstehend werde ich kurz einen Teil des oben angeführten Beispiels darstellen, wobei einige Vereinfachungen vorgenommen werden müssen, um den Rahmendes Artikels nicht zu sprengen.

Schritt 1.)

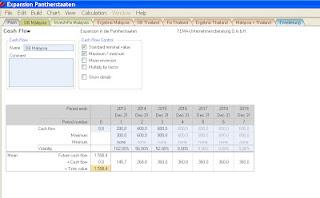

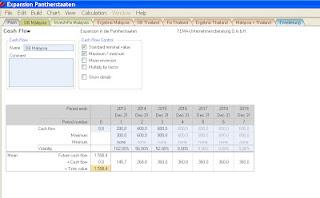

Definition der Wertebasis ohne Option bzw. vor Ausübung der Option. Entspricht den Cashflows (CF) aus dem Malysia-Geschäft (Deckungsbeitrag abzüglich der Fixkosten)

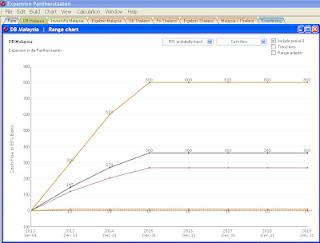

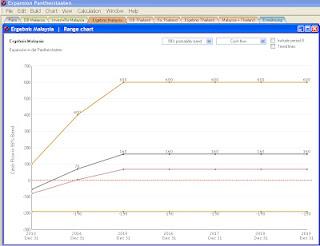

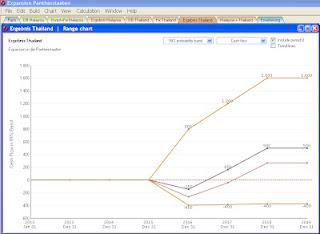

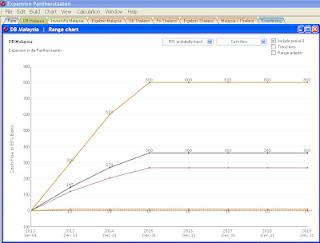

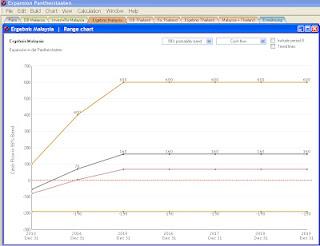

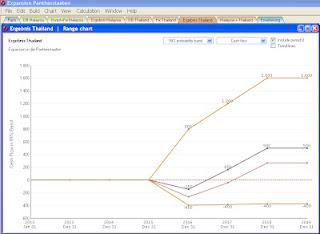

Anzugeben sind die CF’s je Periode und deren Volatilität sowie ein allfälliges Maximum bzw. Minimum. Die Modellierung des Deckungsbeiträge (DB) ist einfach und grafisch nachvollziehbar - siehe Abb. 1 und Abb. 2. Nach Abzug der Fixkosten erhält man den gesamt-CF (CF-Ergebnis) - siehe Abb. 3.

Abb. 1

Abb.2gelb: oberer bzw. unterer Wert, grau = Mittelwert, rosa = Median

Abb.3

Schritt 2.)

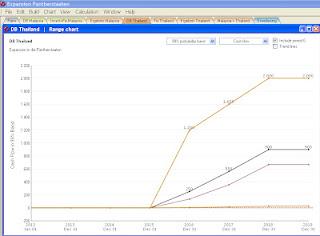

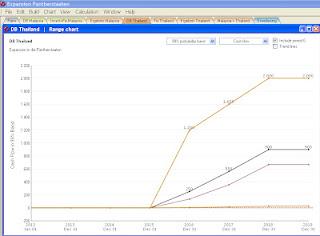

Definition der erwarteten Zusatz-Cashflows aus der Erweiterung nach Thailand - Vorgangsweise wie in Schritt 1 (Abb. 4 und 5)

Abb.4

Abb.5

ergibt

Schritt 3.)

Wertbasis nach Ausübung der Option (Exercise Underlying). Entspricht den beiden Cashfolws aus dem Malysia- und dem Thailand-Geschäft.

D.h. wir haben als wesentlichen Input:

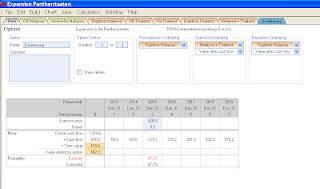

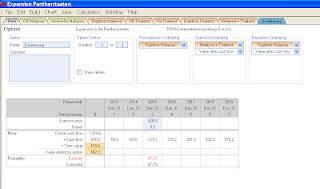

Die abschließende Modellierung der Option erfolgt einfach über wenige Angaben

Abb.6

Erkenntnis

Ein Einstieg in Malaysia alleine wäre negativ. (Barwert der zukünftigen CF’S = 556,7 tsd. Euro, Investment 600 tsd. Euro, Net Present Value (NPV) = -43,3 tsd. Euro)

Durch die Option auf die Erweiterung nach Thailand ergibt sich eine Gesamt-NPV des Projektes von 418,6 tsd Euro. Das bedeutet der Wert der Option beträgt 462,3 tsd.

Was ist das entscheidend Andere?

Mit den konventionellen Verfahren kann nur der Wert von Malaysia alleine (Szenario 1) und der Wert des Projektes "Malaysia plus Thailand" (Szenario 2) aus heutiger Sicht ermittelt werden. Aus heutiger Sicht heißt: Für Szenarien 2 wird definitiv eine Ausweitung nach Thailand unterstellt. Dies sei an den möglichen Cashflows in Periode 4 verdeutlicht:

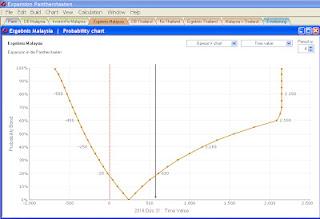

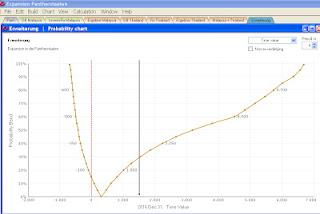

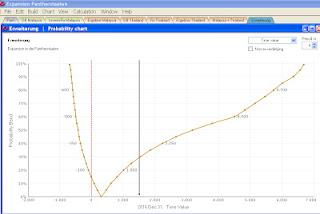

Abb. 7 zeigt die CF-Verteilung für Szenario 1 - nur Malaysia

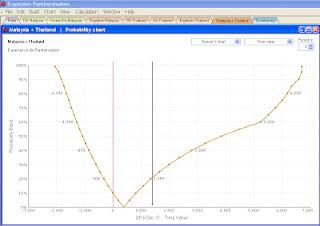

Abb. 8 zeigt die CF-Verteilung für Szenario 2 - Malaysia und Thailand

Abb.7

Abb.8

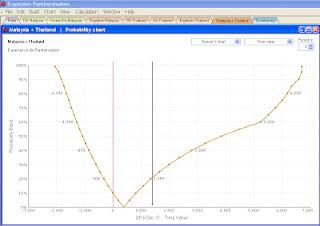

Mit der Realoptionsanalyse werden die situativen Entscheidungen am Ende der Periode 3 in die Rechnung einbezogen. Nach Thailand wird nur expandiert, wenn der Geschäftsverlauf in Malaysia dies sinnvoll erscheinen lassen. Damit ergibt sich ein von Abb. 8 deutlich unterschiedliches Bild der CF’s (siehe Abb. 9) und ein anderer Kapitalwert des Projektes.

Abb.9

Wie geht das?

Die Realoptionsanalyse in OPEXAR berechnet den Gegenwartswert der künftigen Cashflows inklusive dem Wert aller künftigen Handlungsoptionen. Sie zeigt außerdem auf, wann in der Zukunft unter welchen Bedingungen welche Handlungsoptionen wahrgenommen werden.

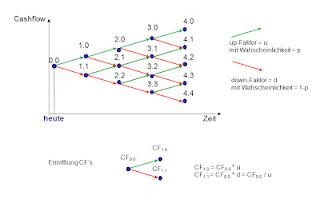

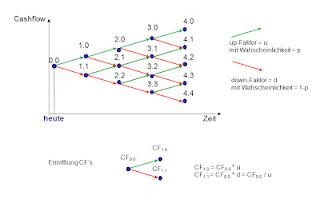

Opexar beruht auf dem Binominalmodell zur Ermittlung der zukünftigen Cashflows

Abb.10

Abb.10

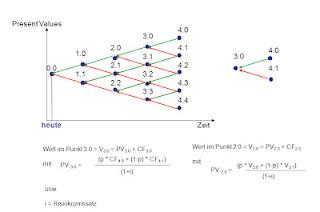

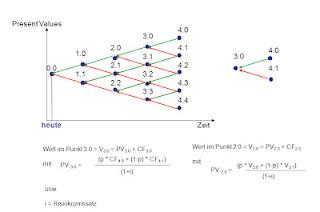

und dem Roll-back-Verfahren zur Ermittlung der Present Values

Abb.11

Abb.11

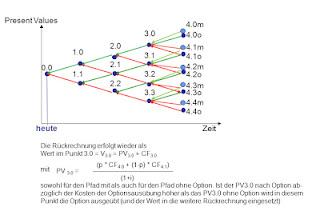

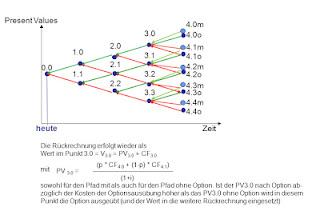

Im Falle einer Option zu einem bestimmten Zeitpunkt (z.B. t=3) gibt es zu jeder möglichen Fortsetzung wie eben beschrieben eine alternative Fortsetzung (= Cashflows ausgelöst durch die Option)

Abb.12

Am Schluss ergibt dies einen neuen Wert für das Gesamtprojekt (incl. aller sinnvollen Optionsausübungen).

Die Differenz zwischen diesem Wert und dem Wert des Projektes ohne Option ist der Optionswert.

Weitere Beispiele

Abbruchoption, Verschiebeoption, Reduktionsoption, Wechseloption, stufenweise Investition u.v.m

Was hemmt?

Konventionelle Analyseverfahren basieren auf der angenommenen Wahrscheinlichkeitsverteilung der zukünftigen Cashflows (CF). Sie unterstellen, dass alle möglichen zukünftigen Ereignisse mit der entsprechenden Wahrscheinlichkeit auch Realität werden. Sie vernachlässigen daher die Möglichkeit der zukünftigen Veränderung von CF’s durch Handeln und daher den Wert dieser Handlungsoptionen. Handlungsoptionen können allenfalls als eigenständige Szenarien - also unter der Annahme einer getroffenen Entscheidung für eine bestimmte Option, d.h. unter Festlegung für eine Zukunft - berücksichtigt werden. Die Wahrscheinlichkeit des Wahrnehmens der Option, der Wert der Wahlfreiheit, d.h. der FLEXIBILITÄT, wird dadurch nicht erkennbar.

Meines Erachtens hat die fehlende Verbreitung zwei wesentliche Ursachen

Beide Hemmschuhe fallen mit OPEXAR weg. Daher: Die wesentliche Option auf dynamische, korrekte Modellierung und Bewertung von Zukunftsprojekten ist die Realoptionsanalyse.

Einleitung

Der finanzielle Wert eines Investitionsvorhabens wird maßgeblich davon mitbestimmt, welche künftigen Handlungsoptionen das Vorhaben dem Unternehmen eröffnet. Werden diese Handlungsoptionen nicht in die finanzielle Analyse mit einbezogen, können falsche Entscheidungen getroffen werden. Die Realoptionsanalyse ist DIE Methode um zukünftige Flexibilität zu berücksichtigen. Daher möchte ich an dieser Stelle eine Lanze für diese Methode brechen - zumal sie durch eine neue Software hohe Praxistauglichkeit erlangt hat.

Angenommen… (die Werte im Beispiel haben bewusst mit realen Werten nichts zu tun)

… das Unternehmen High-Tech plant die Expansion in die Pantherstaaten Malaysia, Thailand, Indonesien und Philippinen. Im ersten Schritt soll der Verkauf der Produkte in Malaysia starten. Dafür wird mit einer dort ansässigen Handelsagentur ein Vertrag unterzeichnet. Kernpunkte: Startzahlung an die Agentur in der Höhe von 600 tsd. Euro, die dafür ein Vertriebsbüro in Kuala Lumpur errichtet und die Markteinführung betreut. Laufzeit des Vertrags 7 Jahre, Honorarvereinbarung bestehend aus einer Umsatzprovision und einem Fixbetrag für Büro und Marketing (200 tsd. p.a).

Weiters wird vereinbart:

Die Vertriebsaktivitäten können nach dem dritten Jahr auch auf Thailand ausgeweitet werden, wo die Agentur ebenfalls bereits vertreten ist. Die Kosten der Ausweitung betragen wieder einmalig 600 tsd. Euro. In der Folge ist eine Umsatzprovision sowie ein Fixbetrag für Büro und Marketing von 400 tsd p.a. fällig.

Es liegt auf der Hand, dass das gesamte Projekt nur bei Berücksichtigung der Option korrekt beurteilt werden kann. Die Frage ist - wie geht das?

Die Antwort darauf liefert die Realoptionsanalyse

Trotz der „Geburt“ der Realoptionsanalyse im Jahre 1977 und des offensichtlichen Nutzens für die korrekte Betrachtung betrieblicher Vorhaben, ist der Stand der Forschung zu dem Thema ist als jung zu bezeichnen. Vor allem mangelt es an Beiträgen im anwendungsorientierten Bereich.

Ein wesentlicher Hemmschuh war bisher die geringe Verständlichkeit der Methoden (zu den Ursachen siehe weiter unten). Mittels eines neuen Verfahrens umgesetzt im Softwaretool OPEXAR (www.opexar.com) ist es jetzt möglich, Optionen praxisorientiert, einfach, transparent zu beschreiben, ihren Wert zu berechnen und die Ergebnisse zu interpretieren.

Nachstehend werde ich kurz einen Teil des oben angeführten Beispiels darstellen, wobei einige Vereinfachungen vorgenommen werden müssen, um den Rahmendes Artikels nicht zu sprengen.

- Die Erweiterungsoption kann nur im dritten Jahr ausgeübt werden (in OPEXAR kann ein beliebig langer Zeitraum angegeben werden).

- Lediglich die Verkaufsmengen sind volatil (in der Praxis sind es Mengen, Preise, Wechselkurse, Einstandspreise usw. - in OPEXAR abbildbar). Nachdem der Deckungsbeitrag für die High-Tech aus Umsatzerlösen minus variabler Provision minus Wareneinsatz besteht und nur Verkaufsmengen schwanken, kann direkt der Deckungsbeitrag volatil modelliert werden.

Schritt 1.)

Definition der Wertebasis ohne Option bzw. vor Ausübung der Option. Entspricht den Cashflows (CF) aus dem Malysia-Geschäft (Deckungsbeitrag abzüglich der Fixkosten)

Anzugeben sind die CF’s je Periode und deren Volatilität sowie ein allfälliges Maximum bzw. Minimum. Die Modellierung des Deckungsbeiträge (DB) ist einfach und grafisch nachvollziehbar - siehe Abb. 1 und Abb. 2. Nach Abzug der Fixkosten erhält man den gesamt-CF (CF-Ergebnis) - siehe Abb. 3.

Abb. 1

Abb.2gelb: oberer bzw. unterer Wert, grau = Mittelwert, rosa = Median

Abb.3

Schritt 2.)

Definition der erwarteten Zusatz-Cashflows aus der Erweiterung nach Thailand - Vorgangsweise wie in Schritt 1 (Abb. 4 und 5)

Abb.4

Abb.5

ergibt

Schritt 3.)

Wertbasis nach Ausübung der Option (Exercise Underlying). Entspricht den beiden Cashfolws aus dem Malysia- und dem Thailand-Geschäft.

D.h. wir haben als wesentlichen Input:

- Wertebasis ohne bzw. vor Ausübung der Option = Ergebnis Malaysia

- Wertebasis nach Ausübung der Option = Ergebnis Malaysia plus Thailand

Die abschließende Modellierung der Option erfolgt einfach über wenige Angaben

- Perioden in denen die Option ausgeübte werden kann (Duration)

- CF‘s bis zur Ausübung (Non-exercise Unerlying)

- CF’s nach Ausübung((Exercise Unerlying)

- CF’s wenn die Optionszeit ohne Ausübung abläuft (Expiration Unerlying) – meist gleich dem Non-exercise Unerlying)

- Kostet der Ausübung (Exercise Price)

Abb.6

Erkenntnis

Ein Einstieg in Malaysia alleine wäre negativ. (Barwert der zukünftigen CF’S = 556,7 tsd. Euro, Investment 600 tsd. Euro, Net Present Value (NPV) = -43,3 tsd. Euro)

Durch die Option auf die Erweiterung nach Thailand ergibt sich eine Gesamt-NPV des Projektes von 418,6 tsd Euro. Das bedeutet der Wert der Option beträgt 462,3 tsd.

Was ist das entscheidend Andere?

Mit den konventionellen Verfahren kann nur der Wert von Malaysia alleine (Szenario 1) und der Wert des Projektes "Malaysia plus Thailand" (Szenario 2) aus heutiger Sicht ermittelt werden. Aus heutiger Sicht heißt: Für Szenarien 2 wird definitiv eine Ausweitung nach Thailand unterstellt. Dies sei an den möglichen Cashflows in Periode 4 verdeutlicht:

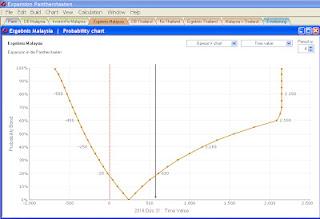

Abb. 7 zeigt die CF-Verteilung für Szenario 1 - nur Malaysia

Abb. 8 zeigt die CF-Verteilung für Szenario 2 - Malaysia und Thailand

Abb.7

Abb.8

Mit der Realoptionsanalyse werden die situativen Entscheidungen am Ende der Periode 3 in die Rechnung einbezogen. Nach Thailand wird nur expandiert, wenn der Geschäftsverlauf in Malaysia dies sinnvoll erscheinen lassen. Damit ergibt sich ein von Abb. 8 deutlich unterschiedliches Bild der CF’s (siehe Abb. 9) und ein anderer Kapitalwert des Projektes.

Abb.9

Wie geht das?

Die Realoptionsanalyse in OPEXAR berechnet den Gegenwartswert der künftigen Cashflows inklusive dem Wert aller künftigen Handlungsoptionen. Sie zeigt außerdem auf, wann in der Zukunft unter welchen Bedingungen welche Handlungsoptionen wahrgenommen werden.

Opexar beruht auf dem Binominalmodell zur Ermittlung der zukünftigen Cashflows

Abb.10

Abb.10und dem Roll-back-Verfahren zur Ermittlung der Present Values

Abb.11

Abb.11 Im Falle einer Option zu einem bestimmten Zeitpunkt (z.B. t=3) gibt es zu jeder möglichen Fortsetzung wie eben beschrieben eine alternative Fortsetzung (= Cashflows ausgelöst durch die Option)

Abb.12

Am Schluss ergibt dies einen neuen Wert für das Gesamtprojekt (incl. aller sinnvollen Optionsausübungen).

Die Differenz zwischen diesem Wert und dem Wert des Projektes ohne Option ist der Optionswert.

Weitere Beispiele

Abbruchoption, Verschiebeoption, Reduktionsoption, Wechseloption, stufenweise Investition u.v.m

Was hemmt?

Konventionelle Analyseverfahren basieren auf der angenommenen Wahrscheinlichkeitsverteilung der zukünftigen Cashflows (CF). Sie unterstellen, dass alle möglichen zukünftigen Ereignisse mit der entsprechenden Wahrscheinlichkeit auch Realität werden. Sie vernachlässigen daher die Möglichkeit der zukünftigen Veränderung von CF’s durch Handeln und daher den Wert dieser Handlungsoptionen. Handlungsoptionen können allenfalls als eigenständige Szenarien - also unter der Annahme einer getroffenen Entscheidung für eine bestimmte Option, d.h. unter Festlegung für eine Zukunft - berücksichtigt werden. Die Wahrscheinlichkeit des Wahrnehmens der Option, der Wert der Wahlfreiheit, d.h. der FLEXIBILITÄT, wird dadurch nicht erkennbar.

Meines Erachtens hat die fehlende Verbreitung zwei wesentliche Ursachen

- Für die Entscheider im Unternehmen ist das Einbeziehen von Optionen ein Paradigmenwechsel: Konventionelle Analyseverfahren basieren auf der angenommenen Wahrscheinlichkeitsverteilung der zukünftigen Cashflows. Sie unterstellen, dass alle möglichen zukünftigen Ereignisse mit der entsprechenden Wahrscheinlichkeit auch Realität werden.

Die Realoptionsanalyse legt die Zukunft nicht fest. Sie geht davon aus, dass in allen möglichen zukünftigen Zuständen die dann wirtschaftlich vernünftigen Entscheidungen getroffen werden werden und bewertet diese.

Es handelt sich quasi um die Umstellung des Denkens von Indikativ auf Konjunktiv.

Gerade diese Durchdenken aller möglichen zukünftigen Situationen und der damit verbundenen Handlungsmöglichkeiten bzw. -notwendigkeiten ist mindestens so nützlich für das Unternehmen wie der dann ermittelte konkrete Wert des Projektes. - Bisher haben sich Diskussionen und die auf die Übertragung der Lösungsansätze für Finanzoptionen konzentriert. Das bedeutete sehr komplexe mathematische Modelle für relativ simple Optionen (Abbruchoptionen, Verschiebeoption). Finanz- und Realoptionen haben zwar einen gemeinsamen Kern - die Möglichkeit des Handels - unterscheiden sich aber ansonsten in wesentlichen Punkten. Daher führen alle Finanzmathematischen Zugänge in die Irre (Diskussionsbeiträge dazu unter auf diesem Blog)

Beide Hemmschuhe fallen mit OPEXAR weg. Daher: Die wesentliche Option auf dynamische, korrekte Modellierung und Bewertung von Zukunftsprojekten ist die Realoptionsanalyse.